10月13日、米国財務省は、9つの大手銀行に資本出資し、破綻の瀬戸際にあるこれらの銀行を救済する措置に出ました。

ロイターが報じた米国の金融危機対策は、以下の通りです。

●銀行資本注入:適格金融機関に対し、250億ドルあるいはリスク調整後資産の3%を上限に、計2500億ドルを注入。9行が受け入れを表明。

●不良資産:財務省が金融機関から不良化したモーゲージ資産を買い取り。

●銀行預金:25万ドルまで保証。破綻銀行の預金支払いに向け財務省は預金保険機関に無制限で融資が可能。

●会計原則:証券監督当局が時価会計評価の一時停止の権限をもつ。

●流動性:FRBがさまざまなオペで最大9000億ドルの資金を供給。このほかコマーシャルペーパー(CP)買い取り、AIGやJPモルガンなど個別機関への融資。

中央銀行/連邦準備制度理事会(FRB)による資金貸付と今回の政府資本出資とは何が違うのでしょうか。銀行の財務構造と合わせて、基礎解説を試みます。

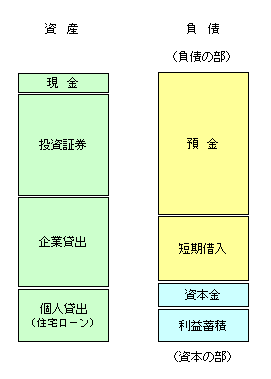

銀行の資産と債務の関係

銀行のある時点での財務状態を表すのが「貸借対照表」です。

左側に資産、右側に負債。資産と負債は同じ金額でバランスします。(ですから、貸借対照表をバランスシートとも呼びます。)

銀行の『資産』は、単純化すると、「投資証券」「企業貸出」「個人貸出」「現金」です。預金引き出しに対応して一定の現金を保持しています。

『負債』は少しややこしいです。負債は、『負債の部』と『資本の部』(銀行の決算書では、『純資産の部』と表現されていますが)で構成されます。

『負債の部』は、通常の負債そのものです。具体的には「預金」と「借入」です。銀行は、資金繰りの為に、他の金融機関から短期の資金を借りています。

『資本の部』は、「資本金」と過去の「利益蓄積」です。

銀行が、順調にビジネスをしている時には、下図のようなバランスになります。

預金引き出しや短期借入の返済は、資産側の現金や投資証券の売却で対応できます。

では、投資証券が大幅な損失を出し、倒産で企業貸出の損失が発生すると、預金者が不安になり、通常以上の預金引き出しが始まります。短期借入分も返済強要が始まります。

さて、どうなるのでしょう?

続きを読む前に、応援クリックを!

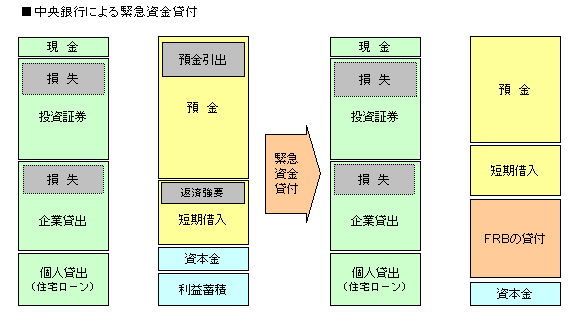

○緊急資金貸付による救済

大量の預金引き出しの結果、預金残高が大幅に減少します。短期借入も減少します。

それに対して、投資証券を売却したり、企業貸出を返済してもらって、現金化する必要がありますが、それが旨く行かなくなります。

これは、負債側に穴があくことです。新たな負債(資金)を調達しないと破綻します。

この負債側の穴を埋めるているのが、現在実行されている、中央銀行・FRBによる緊急貸付です。

下記が、その模式図です。

[1]

[1]

ポップアップ!

FRBの緊急貸付では、目先の資金繰りは凌げますが、資産側の損失は残ったままです。事態を凍結しているだけで、預金引き出しの圧力が強まります。

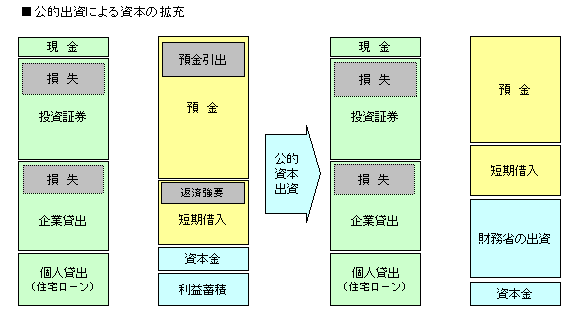

○政府の資本出資による救済

負債側の穴を埋める方法として、借入(負債の部)ではなく、資本の部を増やす方法があります。

具体的には、新たな株式を発行し、資本金を大幅に増やす方法です。

しかし、倒産危機の銀行増資には誰も応じてくれませんので、財務省が資本出資するのです。

下の図です。

預金や短期借入で減少した穴を、青色の「財務省の出資」が埋めています。そして、資本金(厳密には資本の部)は、企業会計では、ゼロまで圧縮できます。

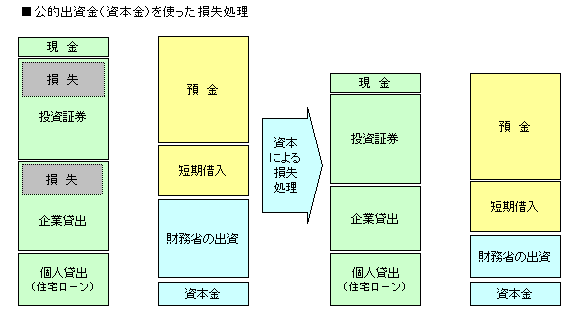

ですから、資本金を使って、投資証券の損失や企業貸出損失を処理することができます。

下の2番目がその模式図です。

資産が縮小すると共に、資本の部が縮小し、バランスします。

[2]

[2]

ポップアップ!

[3]

[3]

ポップアップ!

何故、「公的資金による資本出資が絶対必要」と言われるか、分かりましたね。

縮小バランスし、金融不安が治まり、経済が安定すると、銀行はビジネスで利益を生み出せるようになります。その利益は、資本の部に蓄積され、公的出資を返済して行きます。(日本の場合はそのような推移となりました。)

ところで、各国が公的資金による資本出資を一斉に打ち出しましたが、その効果は2日間しか持ちませんでした。(NYの株価は、13日、14日と上昇しましたが、15日には大幅下落しました。)

一銀行当たり250億ドル(2.5兆円)の出資という金額が、潜在的な損失額に比べて少なすぎるのです。

あるいは、預金引き出しの量とスピードが大きすぎて、1銀行250億ドルが直ぐに底をついてしまうからです。

今回の危機は、どこまで資産・負債を縮小したらバランスするのか、誰も正確に見通せない所にありそうです。

欧米金融機関は、様々な手段を使い、上記のバランスシートを徹底的に誤魔化しています。その点でも、救済金額が確定せず、相互不信と不安が解消しないのです。