ドバイ・ショックでドルは一時84円台と14年ぶりの安値をつけた。しかし、これは単なる通過点に過ぎない。今後、数年の間、ドル基軸通貨体制が目に見えて衰退を続けることは間違いない。

ドバイ・ショックでドルは一時84円台と14年ぶりの安値をつけた。しかし、これは単なる通過点に過ぎない。今後、数年の間、ドル基軸通貨体制が目に見えて衰退を続けることは間違いない。

このシリーズでは、ドルに代わる通貨システムに関する現在の動きを幾つか追ってきた。代替通貨としてIMFのSDRを用いた世界統一通貨、ユーロ・湾岸・アジアetcの地域ブロック通貨体制、はたまた人民元の基軸通貨への成長などが挙がっているが、その行方はまだ霧の中だ。

ポンドであれ、ドルであれ、近代〜現在までの中央銀行制度下での通貨システムは、金貸しの支配を強化し、世界の格差拡大や戦争、貧困を生み出す原因になってきた。新しい通貨システムは、このような支配の道具に使われるものであってはならない。

そのため、ここで一旦、ドル体制の本質的な問題点はなんだったのかを整理してみたい。

いつも応援ありがとうございます。

●問題点1:金貸し(中央銀行=FRB)による通貨発行権の独占

言うまでもなく、現代世界経済の根幹にある中央銀行制度の問題。本ブログのタイトル「金貸しは、国家を相手に金を貸す」は、このことを指している。

17世紀のイングランド銀行の創立以来、ロスチャイルドら国際金融資本家は、国家に金を貸すと同時に通貨を発行する「債務から通貨を創造する」 [1]という狡猾な仕組みを創り上げ、米国でも反金貸し派との暗闘の末、1913年にドル発行権を持つ中央銀行として、完全なる民間機関FRBを設立した。

このことで国家は、国の運営に新たな資金が必要になった時、金貸しに依存する道しかなくなり、国際金融資本による国家支配が進行した。中央銀行を握るのが民間銀行だから、通貨政策・金融政策も悉く金貸しに有利につくられる。そして、第二次大戦後、ブレトンウッズ体制によってドルが基軸通貨になることで、金貸しの国家(米国)支配は世界支配へと拡大した。その半世紀後の帰結が、日本を筆頭とする世界中の国家債務の膨張であり、偽りの金融工学を駆使したバクチ経済である。

●問題点2:通貨高による輸出力減退⇒生産力の低下

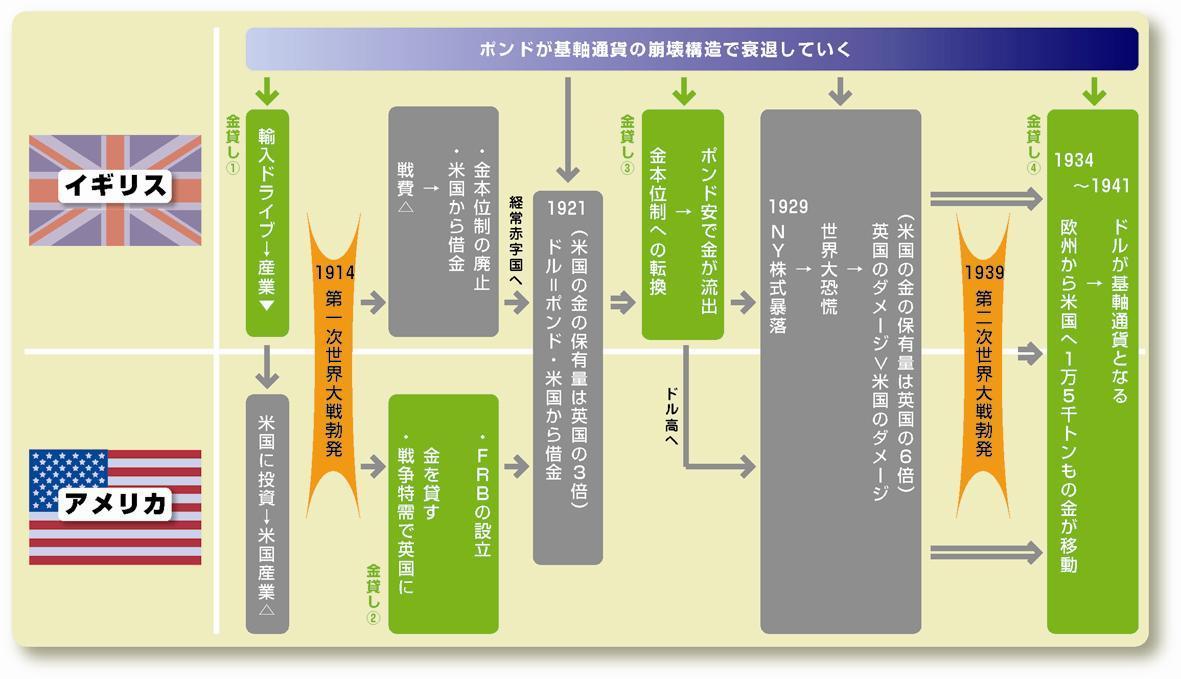

基軸通貨は世界の貿易決済で需要が生じるため、発行国の経済的な実力以上に通貨高となる。このことが、歴史上の基軸通貨であるポンドとドルに共通する2つの問題を引き起こした。

一つは、発行国家の輸出力の減退だ。海外との輸出競争において、あらゆる生産品は、同じコストをかけてもその通貨高故に常に不利に立たされる。その結果、発行国家内の生産力が次第に低下し産業が衰退してゆく。第一次大戦前後、この構造によって英国は世界の工場の地位をアメリカに奪われ、ポンドは決済通貨の地位をドルに取って代わられていく。そして、第二次大戦後には同じことが米国と日本の間で起こり、今また世界の工場は中国へと移ろうとしている。

[2]

[2]●問題点3:通貨高による輸入力増大⇒過剰消費体質化

もう一つの問題は、問題点2の裏返しだ。実力以上の通貨高ゆえに、基軸通貨発行国は輸出が不利になる代わりに輸入は有利になる。輸出競争力を失い、生産力が減退する代わりに海外から安価でモノが買えるため、国民・国家とも過剰消費傾向になってゆく。さらに、「強いマネー」は幾らでも生み出せるので、その金を生産力のある海外向け投資へと振り向けることで、配当や金利などの不労所得への依存が進行して、ますます生産力の減退と消費体質化が進む。

その結果、基軸通貨国は、現在の英米がそうであるように金融立国に舵を切るしかなくなった。一国の通貨が基軸通貨になると、国の産業が衰退し金貸しの巣窟となってしまう可能性が極めて高いことを、英米の現代史は示している。

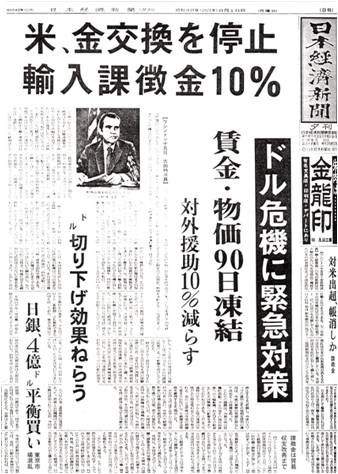

●問題点4:不換紙幣⇒マネーの無限膨張

当初ドルは金兌換紙幣だった。しかし、前の2つの問題の帰結として米国の金(GOLD)は海外に流出し、71年のニクソン・ショック(金兌換停止)を迎えることになった。金の裏づけを失ったドルは本来ならその価値を急速に失っていった筈だったが、米国の石油支配力と軍事支配力を背景に、世界の基軸通貨の地位を維持し続けた。

ドルは、変動相場制の中で徐々にその通貨価値を下落させながらも、諸々の生産物への支払や投資資金として世界中にばら撒かれていく。金という実体価値とのリンクを失い、無限に刷れる“糸の切れた凧”となってしまったドルは、「カネがカネを生む」マネー経済膨張の元凶になっていく。

●問題点5:マネー還流⇒世界を巻き込むバクチ経済

世界にばら撒かれたドルは国債購入資金として再び米国に還流し、過剰消費国家・米国の“3つ子の赤字”(財政・家計・貿易)を支え続けた。日本を筆頭とする海外諸国の外貨準備には大量の米国債が積みあがり、やがて各国(とりわけ日本)にとって“人質”となる。膨大に抱えたドル資産の価値保全と自国の輸出力維持のため、為替介入でドルを支え、買ったドルで米国債を買い(=米国債を支え)、ますますドル資産が増えるという悪循環に陥ってしまったのだ。世界の先進国は、無限に基軸通貨を垂れ流すアメリカ経済に全面的に巻き込まれることになる。

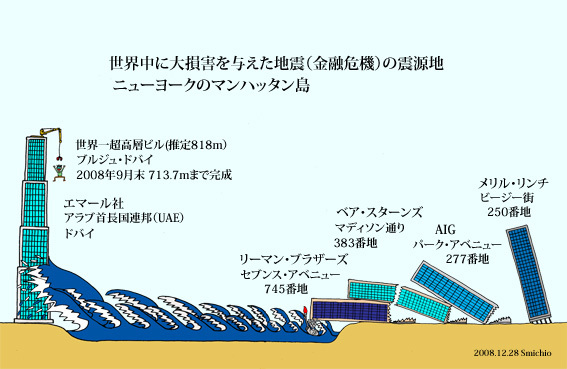

一方、米国に還流したドルは、既に生産力を失った米国においてマネーゲームの原資となっていく。IT産業株や不動産に流れ込んでバブルを生み出し、ハーバード大とウォール街が創作したデリバリティブやMBS等の金融商品によって、借金を何倍にも膨張させながらあらゆるものを証券化し海外に売りさばく形で金融バクチ経済に世界を巻き込み、その果てに現在の世界的経済破綻を引き起こした。

[3]

[3]ドル基軸通貨体制が引き起こした問題構造を、歴史を概観する形で整理してみた。実際にはもっとあるだろう。ところで、こうして金貸しが世界支配を進める歴史の中で、その流れに抗い別の通貨システムを構築しようとした流れもあった。本ブログでも紹介したゲゼル・マネー [5]やリンカーンの政府紙幣 [6]・地域通貨などである。次回は、これらの代替通貨の持つ条件とその限界を改めて整理してみたい。