2022-01-28

地域通貨をはじめとする感謝経済は何を生み出せるのか

スウェーデン国立銀行が「eクローナ」から始まり、デジタル人民元で改めて注目が集まる、デジタル通貨。

中央銀行発のデジタル通貨はもちろん、地域で発行されているデジタル地域通貨にも注目が集まっています。

地域通貨(感謝経済)が生み出す可能性は何か

今回はこのあたりをテーマに考えていく。

世界情勢 ~コロナから金融崩壊への第2ステージ突入~

経済の変調が始まった。原油の高騰、株価が下落、国債金利の急上昇・・・。

マスコミはまだコロナで騒いでいるが、メインステージは金融経済に移りつつある。振り返るとコロナ騒動の主目的の一つは、国債発行の促進とインフレだったのだろう。

世界情勢を見ると、 (さらに…)

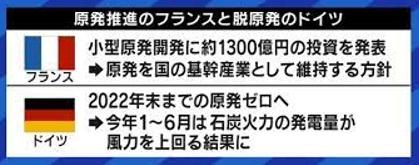

ドイツが火種となり脱炭素の動きにブレーキがかかる?

画像はこちらよりお借りしました

一昨年末からの脱炭素は不可逆的な潮流だとしても、昨年のCOP26では、先進国と途上国の捉え方・思惑が異なることが顕在化(リンク)。世界が必ずしも一枚岩でこの問題に取り組んでいるわけではないとの冷静な捉え方が必要だろう。今後、先鋭化していくのか、それとも、揺り戻しの動きが出てくるのか…先行きに不透明感がある。

●欧州は、原子力となんと天然ガスまでグリーンリストに追加→欧州は大揉め??

もともと、太陽光発電や風力発電等の再生可能エネルギーだけでは、国を維持できないのはミエミエだった。やはり、ここに来て原子力をグリーン産業に乗せてきた。その上、不安定な再生可能エネルギーの補強として、今までCO2排出対象だった天然ガス発電をカーボンニュートラル(CN)実現までは「OK」と、年明け1月1日にこっそり発表した。

一方、ドイツはすでに原子力撤廃に動いており、脱原発のドイツ・オーストリア・デンマークVS原子力推進のフランス他との衝突が始まる。

参考:【ドイツ】 2022年に脱原子力完了~ドイツエネルギー政策のこれまでとこれから

また、欧州の天然ガスはロシアからパイプラインで引いているが、ロシアはNATOで揉めているウクライナ経由ルートを避け、海を経由して直接ドイルに入れるパイプラインを主としている。しかし、ロシア対ドイツの衝突で供給量が制限され、欧州の天然ガスは高騰。これもドイツVS他の欧州国の衝突の火種になっている。

戦争封鎖と国家の借金限界・・・金貸しと国家の生き延びる道とは?

ウクライナの緊張、カザフスタンの暴動、中国と台湾の緊張、米中対立、北朝鮮のミサイル・・・・。戦争や紛争の種はたくさんあるように見える。しかし、どれも戦争には至らない。せいぜい軍事演出や威嚇という感じ。 (さらに…)

デジタル通貨の可能性と狙いー管理社会か民族自決かー

世界中で広がりを見せている「デジタル通貨」。

その中の一つに、国家の中央銀行が発行しているデジタル通貨、CBDC(中央銀行発行デジタル通貨)というものがあります。

そのメリット、デメリットは様々ですが、面白いのは発行する国によって狙いが異なること。

各国のデジタル通貨発行の狙いを切り口に今後の世界の動きを予測していきたい。

2024通貨リセット?は、世界同時か?

昨年の大河ドラマは、渋沢栄一。

そして日銀から昨年の9月新1万円札が紹介された。 (さらに…)

2022年、金相場はどうなるか。

「金(ゴールド)」市場は株式などに比べ小さいが、金融緩和・財政投入、国債、株式・債券、外為、金利、石油など、様々な市場の動きが金価格に影響する。

世界の中央銀行や公的機関が外貨準備資産として金の保有量を積み増しているという話もある。

貧困⇒豊かさ追求の時代~1980年まで一貫して金価格は上昇してきたが、豊かさを実現(=実質市場の拡大停止)して以降、金価格は様々な複合要素が絡み変動してきた。

ここ数年、世界を見れば、ロシア、中国は金の保有量を増加させ、ドル基軸通貨からの転換を図っていることも、金の変動要素として大きくなっている。

また、ここ一か月、ドル長期金利を上げる動きとドル高の動きもあり、金価格は下降している。

来年2022年の金価格はどうなるか?

行きすぎた事実歪曲が西洋科学・医療の権威を失墜させ、米英覇権を自滅に追い込む

新型コロナ禍による一時の外出自粛ムードも落ち着き、オミクロン株も重篤化しないことが明らかになる中、年末年始のまちは以前の活気を取り戻しつつあります。

一方で、相変わらずマスコミは感染者数の速報に加え、「市中感染」「濃厚接触者数」と新たな切り口をもって、大衆の危機感を煽ろうとしているように感じます。

また、年末年始の新聞報道・TV番組では、欧州発の「SDGs」「脱炭素」の観念支配をさらに強めようとしている印象。

拙稿の通り、COP26ではグリーン市場での主導権を握ろうとする欧州の思惑があからさまになり、冷ややかな目も向けられるようなっています。

このようなマスコミ・学者が事実歪曲に必死になればなるほど、大衆の潜在思念が捉える実感と観念的な世界観の乖離は大きくなるばかり。長期的には西洋科学・医療の権威を失墜させることになるのではとの予測もでています。

そんな中、年末年始に読み直して、なるほどっと思った記事を少し紹介します。

2022年、円安から日米欧金融破綻のストーリー

2022年あけましておめでとうございます。

昨年は、コロナ →積極財政とQE拡大で先進国の財政が悪化、

CO2削減や中露によるガスや石炭の供給制限からインフレが進み始め、

いつまでQEを続けるかと思ったら、年末からFRB先頭に急にQE削減の動きが鮮明になってきた。

今年は、いよいよ金融崩壊の年になるのか?

また、昨年は円安=日本の弱さが決定的になった年でもあります。年末に円の強さは50年前に逆戻りしたとのニュースがありました。一人当たりのGDPも韓国に抜かれ、台湾に抜かれるのも時間の問題。このままだと数年後は発展途上国の仲間入り。その前に財政破綻か。

年明け早々、景気の悪い予測ですが、金融崩壊のストーリーを考えてみました。

●日銀が利上げに動くか?

FRBが利上げに動くのは織り込み済み。

しかし、ここに来て日銀が緊急利上げに動くと言うシナリオが出ている。

2022年、日銀「緊急利上げ」に現実味

本当のインフレが来ても利上げできない。1200兆円という債務を抱える日本政府は、利上げしたらその分利払いが増え、財政余力がなくなっていく。従って大した利上げはできない。

→しかし、利子がつかなければ、トルコのように自国通貨が急落していく。

このジレンマの中で、円はジリジリと下がっていく。

※昨年、円はブラジルやトルコ通貨に並んでの下落、円はもう第三国入りしたかのような騰落率になった。もう日本は発展途上国と言った方がよいのかもしれない。

→円が下がると、円の国債を持つ海外投資家が円国債を売り始める。

→円がさらに下がる。同時に国債金利が上がる。結果的に金利が上がり、国債価格が下がっていく。その悪循環に陥っていく。

このようにして、円安と国債金利上昇、この2つが起こる。

●円国債の投げ売りが起こる?

国債がよく売れるのは、買ったときより金利が下がって、国債価格が上がると予想さ

れる時期、年度。

しかし、現在マイナス~ゼロ金利の限界に達している長期金利がさらに下がることは

ない。

破綻に向うのは

・日銀が国債の買い増しを続けるにかかわらず、

・新規国債の市場への投入が、市場の期待金利を一層上げるようになったときから、

財政破綻に向う。

→★国債金利に要注意(日銀が金利をコントロールできなくなって上昇し始める時)

・金利が少しであっても上がる一方と想定されるようになると、国債の保有で損が

予想する内外の金融機関に国債の売りが増えていく。

・市場(投資家)の期待金利が上昇する過程で

海外の金融機関が、マイナス金利の150兆円の短期国債を、ほぼ同時に売るので、円

の将来の短期金利が「0%→1%→2%」に向かうと見えたとき、2016年からのマイナ

ス金利の中で高く買われてきた、10年以内の中短期の、円国債の投げ売りが起こる。

※海外投資家、利益だけしか求めない彼らは「国債下落=期待金利の上昇」を主導する。

国債を持たなくても「先物売りやオプション売り」でいくらでも売ることができる。

GDP※比2.4倍(1280兆円)という政府債務の大きさが3%という普通なら低い金利

でも、財政を破綻させる。利払いだけで38兆円。国債の償還と財政予算の支出ができ

なくなる。

※大きな円安になって、海外投資家の為替差損が、10兆円(7%)、20兆円

(13%)、30兆円(20%)と拡大していくから。海外投資家は、ゼロ%に近い利回

りの何十倍にもなる円安からくる為替差損を、なりより恐れる。海外の円国債の保

有にとって怖いのは、金利より2%~3%の傾向の円安。

※円の価値を決めているのは外為の投資家集団。外為市場で利益を目的にした円の売買

は1日120兆円の巨大さ。日本株売買の50倍で、日銀でさえ対抗できない。

●政府デフォルトへ

金融市場の期待金利が上がり、国債が売れにくくなると、国債の発行難に陥る財政赤

字(=資金不足)の政府は、一層の資金不足になって、デフォルトに向かう。わが国

では、前述のように、債券市場の期待金利が3%に上がると、政府財政は、数年で破産

☆市場の期待金利が、日銀の金利誘導が効かず、上がり始めたとき、政府が破産に向

かう期間の猶予は、数か月しかないかも知れない。

●日本のデフォルトから、アメリカも同時破綻する

財政が破産に向かうと、資金不足に陥った政府は、対外資産である外貨準備の米国債

を売りに出すはず、日本の政府債務の2倍はある米国の22兆ドル(2400兆円)の国債

の金利が上がり(ドル国債の価格が下がって)、海外に売れなくなるため、1年に1兆

ドル(110兆円/年)以上の資金不足がある米国財政も、同時に破産。

米国債のウィークポイントは、対外負債の大きな新興国のように、約40%を海外がも

つこと。米国は、海外の政府と金融機関がもつ国債約8兆ドルを含み、対外総負債36

兆ドル(3960兆円)、対外純負債10兆ドル(1100兆円)の国です。貿易の赤字のた

め、この対外純債務が減ることはなく、対外デフォルトに至るまで増え続ける。

※上記参考「臨界点を超える世界経済」吉田繁治

現在の金融経済は、通貨の過剰発行 →バブルを積み重ねた砂上の楼閣。

どこか弱いところから崩れ落ちていく。

それがどこなのか、円かもしれないし、中国の不動産、アメリカの社債市場の可能性もある。

どこから崩れてもおかしくない状況に突入している。

重要なのは、新たな秩序がそこから立ち上がることだ。

円も始めて、ドルの従属通貨の位置から立ち上がる機会になるのかもしれない。

by タロウ