【世界情勢】ユーラシアの安定化と中国の一帯一路

影響力を強める中国。2000年以降の中国の基盤作りと戦略について整理する。

続きを読む "【世界情勢】ユーラシアの安定化と中国の一帯一路"

金貸しは、最後の巨大株バブル化を進めている?

現在の大勢

・ウクライナ戦争は、ロシアも決着をつけず続ける姿勢。

→BRICS側の経済的一体化が進み、イラン・サウジ・トルコ・インドネシアなどが新規加盟に向かう。

・BRICS は金、石油、鉱物資源を持ち、商品や通貨を作ることができる。資源の価格設定権は既にBRICS 側にシフトしている。

・ペトロ人民元化(石油取引に使う人民元を金とリンクさせる動き)→ペトロダラー終焉。

・ドル建て債券の需要は、ゆっくりとしかし確実に崩壊しており、ドル崩壊は時間の問題。

・ドル防衛 →昨年からのFRBの急激な利上げ

→4月に米金融機関の3社目(FRC)が破綻、今後金融機関破綻は拡大していく。

続きを読む "金貸しは、最後の巨大株バブル化を進めている?"

続く「値上がり」。これから円安はどうなるか?行く先は?

この2年あたりで日常生活でも感じるようになった「値上がり」。

値上がりとは、ものやサービスの値段が高くなることです。単純に値段だけが高くなることもありますが、値段は変わらないものの、サイズが小さくなったり、量が少なくなったりするような実質値上げもあります。

2021年の終わり頃から、食料品やエネルギーなどの値上がりが始まり、2022年も多くの分野で「値上がり」が相次ぎました。今回は、生活にも経営にも直結している「値上がり」が起きている構造に迫ります。

続きを読む "続く「値上がり」。これから円安はどうなるか?行く先は?"

宇宙開発が推進されているのは何で?part3 宇宙の軍事利用、最新動向

前回は、近年の宇宙開発ブームが民間主導=平和的経済的な開発に見えながら、その背後に、ロシアによるウクライナ侵攻や、中国による台湾統一など、世界で国家間の対立が高まり、軍事的な目的による宇宙開発競争が再燃していることをお伝えしました。今回は、この状況を受け世界各国の宇宙開発の動向を、軍事面中心に調べてみました。

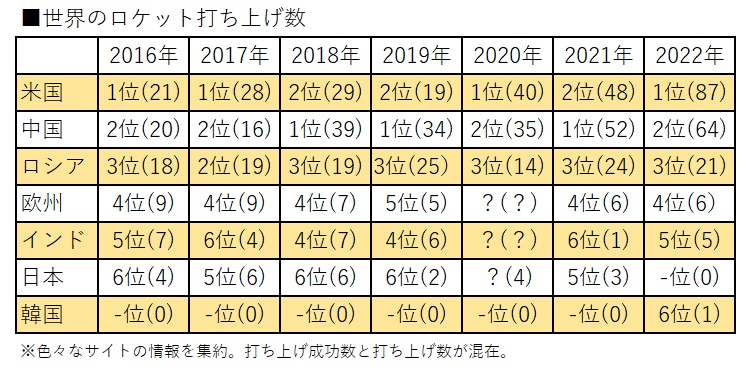

まず、近年のロケット打ち上げ回数の世界ランキングです。現在、ロケットの打ち上げ能力を持っているのは、以下の7か国しかありません。その中で、中国がアメリカと1位2位を争っているのは意外でした。また、インドが日本を上回り欧州と同等の打ち上げ能力を持っているのも驚きでした。韓国は2022年に初めて衛星の軌道投入に成功しました。これ以外に、北朝鮮、イラク、ブラジルなどがロケットを打ち上げていますが、衛星の軌道投入にはまだ成功はしていないようです。(北朝鮮、イラクは成功したと発表しているが世界的には認められていない)

続いて、各国の宇宙の軍事利用を見てみましょう。

続きを読む "宇宙開発が推進されているのは何で?part3 宇宙の軍事利用、最新動向"

金融の構造 複式簿記(B/S)と信用創造

いままで解明してきた金融の構造。

金融の構造① 銀行システム(中央銀行+銀行)と債務マネー

金融の構造② 債務マネー → インフレの構造と金利

その中で、お金のやりとりは中央銀行も銀行も複式簿記(B/S)で貫徹されている。

複式簿記を見ていると、いつもよく分からなくなる。

借り方(資産)=貸し方(負債)

☆なぜ、借り方の部分を資産と呼ぶのか?国債や金は資産の部に入っている。

特に分からないのが、中央銀行で言えば、紙幣発行や当座預金、資本金は貸し方(負債)に入っていること。

資本本金の割合を示す、自己資本比率は5%程度でしかない。。

日本の国民負担率。世界と比べると高くないのに、国民が負担に感じているのはなぜ?

近年の国民負担率の上昇には、2014年と2019年の2度の消費税率引き上げや、高齢化に伴う医療や介護などの社会保障負担の増大という背景があります。

2022~24年にかけて、1947~49年生まれの、いわゆる団塊の世代が75歳以上となります。このため、高齢者の医療や介護のニーズは、さらに高まるものとみられ、国民負担率の上昇圧力はさらに増していくことが見込まれます。

続きを読む "日本の国民負担率。世界と比べると高くないのに、国民が負担に感じているのはなぜ? "

外国人労働者市場~実態から未来予測

〇顕在化しているマイナス要因~外国人労働者の日本人気は低下傾向にある

「国民全体が親日」「日本アニメが大好き」「日本は平和で安全」「母国より何倍も稼げる」といったキーワードで外国人にとって日本は人気国である、というのはもはや過去となりつつある。

例えば、ベトナムは現在も日本への最大の送り出し国だが、入国までに関わる諸々の手数料や企業が本人に支払う給与は増額傾向にある。職種で見ると、飲食料品製造は引き続き人気だが、介護職などはかなり雇用条件が厳しくなっている。単純に言えば、それなりの費用を払わないと採用が困難になっているということ。理由は「ベトナム現地でも人集めに苦労するようになったから」。人を集めるためのエージェントへの支払い額や、広告費・途中離脱者ための補填費用などが、大幅に増加したと言われている。現地送り出し機関もビジネスであるため、当然必死になって求職者を集めるが、それゆえの質の低下も別問題として指摘されている。では集客が苦戦してきた要因は何か、それは日本就職の相対的なポジションダウンと在留資格制度の魅力不足が要因として考えられている。

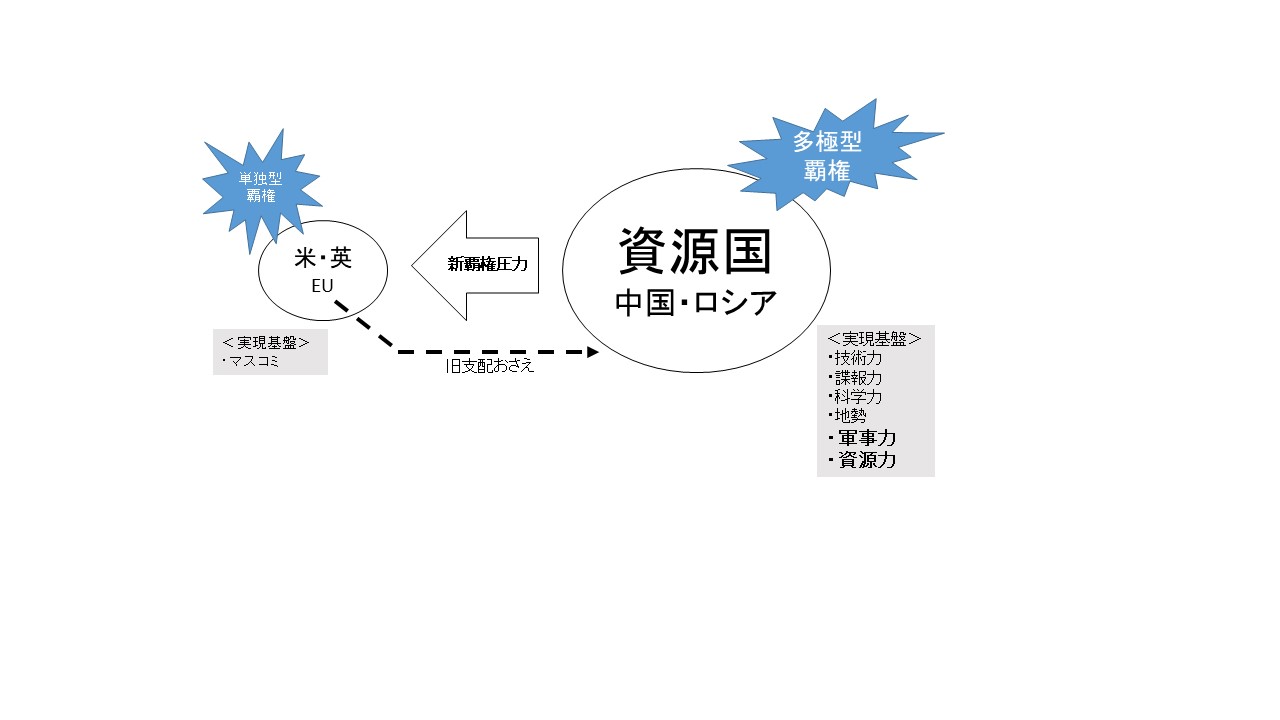

単独覇権構造から多極型覇権体制への移行~資源国優位の経済協定へ~

前記事(リンク) では各国の取引関係が移行期にあり、制覇力はどうなっていくのかという論点に突入してきた。

そのなかで中心にあたるテーマは、資源国とアメリカとの関係。

ウクライナ戦争もアメリカ側がきっかけをつくったのだが、世論ではロシアが国際関係の輪を乱しているように捉えている。また、アメリカは基軸通貨を守っていくためにも金利上昇を進めたりする(日本は円安になる)ほか、ロシアをドル決済圏(SWIFT)から追放していく動きも出てきた。

つまり、アメリカは主導権を渡さないためにロシアを孤立させようと躍起になっているのだ。

その一方でロシアも黙ってみているわけではない。

他方で、インフラ設備の中心を着々と進める中国は、(コスト高で儲からないのは知っているので)表立って単独覇権の一極支配をせず、裏で支配する「孫氏の兵法」で多極型覇権体制の基盤整備にとりかかっている。

そのため、ドルの代わりに元を基軸通貨に据え、元の市場価値をあげ、取引を増やしていくことで軍事同盟ではなく、(自国の軍事力・技術力・諜報力は前提に)国家間の経済協定体制を築き上げようとしている。

その結果として、非資源国の経済活動も国家の主体性を尊重するというスタンスのなか(逆についていけない国は淘汰され)、国々を安定させていく手法を固めているのだ。

このように中国は多極型覇権体制への移行を目指しているようにしか思えない。次回では多極型覇権体制の移行で日本はどう動き出すべきなのかをおっていく。

続きを読む "単独覇権構造から多極型覇権体制への移行~資源国優位の経済協定へ~"

「おもてなしの精神」と結びついている日本のビジネス

「もてなしの文化」は世界諸国にあります。アジア諸国でもお客様を大いに歓待する文化は今なお強固に見られます。ところが、不思議なことに、伝統的な「もてなしの文化」が現代ビジネスのなかまでしっかりと生かされているのは、アジアでは唯一日本だけなのです。

(アジア諸国にいくと、家庭を訪問すると凄まじいご馳走攻めに合いますが、商店ではしつこく客にまとわりついて「買え、買え」とうるさかったりするのは珍しくありません)

ビジネスのなかに「もてなしの文化」が生かされているのは、日本と欧米だけです。どちらも、高度に構築された封建制下の時代に花開いた商業の影響を受けていると考えられます。

ただ、そのビジネスなかの「もてなしの文化」の在り方を見ると、そこにも大きな違いがあります。西欧では、ホテルや高級品専門店など要所、要所に限定的に見られますが、日本では「もてなしの文化」が隅々まで行き渡っています。

日本と欧米の「もてなし」を比較し、「お客様は神様です」という商売の精神が行き渡っている日本について追求していきます。

続きを読む "「おもてなしの精神」と結びついている日本のビジネス"

稼げる人材の育成とは ~近江商人に学ぶ人材育成~

前回の投稿では、近江商人の企業はなぜ老舗が多いのか?という視点から、企業が長生きする経営とはなにかを掘り下げていきました。

企業では「人材が全て」とも言われます。近江商人はどのような人材育成制度を取っていたのでしょうか?その中には、現代にも活かせる、稼げる人材の育成のヒントがあります。