2008-10-20

世界は多極化する? 〜ドル安を回避するためのドル買い支えはどの程度か?その2(中国の外貨準備高について)

「中国はどう動く??【貿易実態からの予測】」において、中国の意外な貿易実態が明らかにされています。

ここでは、貿易と密接に関連する外貨準備高の視点から、中国の今後の動き方について考えてみたいと思います。

応援よろしくお願いします 😉

基軸通貨の衰退過程と金貸しの動き〜その3〜

お待たせしました 『基軸通貨の衰退過程と金貸しの動き』を追うシリーズ、最終章第3弾です

『基軸通貨の衰退過程と金貸しの動き』を追うシリーズ、最終章第3弾です

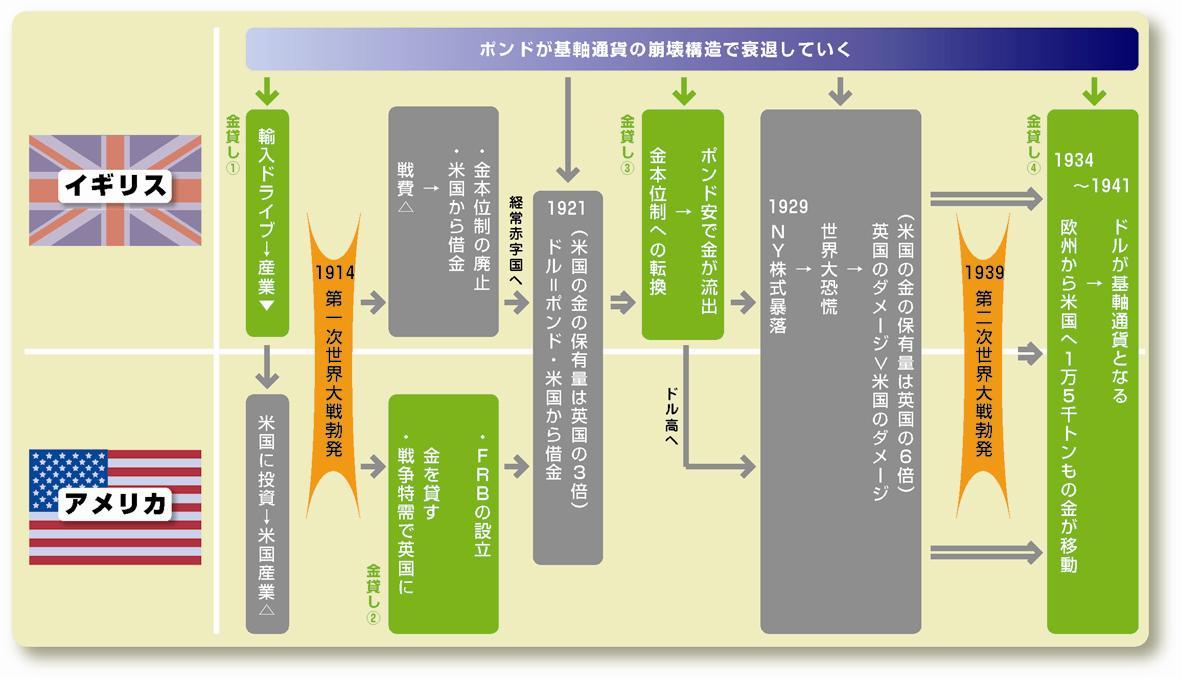

その2では、世界恐慌により、さらにイギリスがダメージを受けて、結果的に金の保有量がイギリスよりもアメリカが6倍という結果になったところまでお話ししました。

今回は、その続きをお話したいと思います。

画像の図にもあるのですが、世界恐慌の後、1935年に第二次世界大戦へと突入していきます。

実はその裏で、1934〜1941年の間に、ヨーロッパからアメリカへ1万5千トンもの金が移動しているのです![]()

今回調べていくと、この動きに金貸しが大きく絡んでいることがわかりました。

続きで詳しくお話ししていこうと思います。

続きを読む前に、応援クリックをお願いします。

シリーズ「どうする?市場の独占支配」7

【第7回:ハゲタカは死なず・・・再来】

各国の協調によるカンフル剤で一命を取り留めた金融市場ですが、アメリカの余命は自身の体力では保たず中国・日本からの輸血と点滴頼みの様相なのですが、それで回復しつつあるのは寄生虫たる金融資本という皮肉。(前回は、こちら)

実際のところ、アメリカ国家は破綻寸前に追い込まれ、一部の銀行や証券は破綻し、今後長期に渡って課税負担の増える国民を尻目に、問題をばらまいた張本人の金融資本は血を吐くこともなく生きながらえるという不条理がまかり通ったというのが現実。彼らは都合が悪くなればアメリカから逃げ出せば終いという身軽さで、本当に損失を出したのかさえ疑いたくなるところではあるのですが、その辺はいずれ明らかになってくることでしょう。(事実損は出したのでしょうが、逆張り利益も相当に得ているのでは? また、今までの利益も考えてどうなん?ってことです)

ここ数週間のモラル無視、何でもありのてんこ盛り金融対策、株価暴落と反発暴騰、新興国の破綻懸念など、ニュースには事欠かず、見ている方もいっぱいいっぱいなのですが、意外とスルーされている「なんじゃこりゃ〜!?」という記事を御紹介します。このシリーズでは見逃せないのがこちら。

銀行救済・基礎知識 政府出資による資本増強って何?

10月13日、米国財務省は、9つの大手銀行に資本出資し、破綻の瀬戸際にあるこれらの銀行を救済する措置に出ました。

ロイターが報じた米国の金融危機対策は、以下の通りです。

●銀行資本注入:適格金融機関に対し、250億ドルあるいはリスク調整後資産の3%を上限に、計2500億ドルを注入。9行が受け入れを表明。

●不良資産:財務省が金融機関から不良化したモーゲージ資産を買い取り。

●銀行預金:25万ドルまで保証。破綻銀行の預金支払いに向け財務省は預金保険機関に無制限で融資が可能。

●会計原則:証券監督当局が時価会計評価の一時停止の権限をもつ。

●流動性:FRBがさまざまなオペで最大9000億ドルの資金を供給。このほかコマーシャルペーパー(CP)買い取り、AIGやJPモルガンなど個別機関への融資。

中央銀行/連邦準備制度理事会(FRB)による資金貸付と今回の政府資本出資とは何が違うのでしょうか。銀行の財務構造と合わせて、基礎解説を試みます。

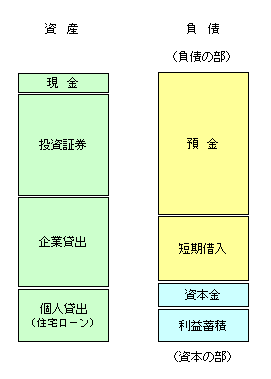

銀行の資産と債務の関係

銀行のある時点での財務状態を表すのが「貸借対照表」です。

左側に資産、右側に負債。資産と負債は同じ金額でバランスします。(ですから、貸借対照表をバランスシートとも呼びます。)

銀行の『資産』は、単純化すると、「投資証券」「企業貸出」「個人貸出」「現金」です。預金引き出しに対応して一定の現金を保持しています。

『負債』は少しややこしいです。負債は、『負債の部』と『資本の部』(銀行の決算書では、『純資産の部』と表現されていますが)で構成されます。

『負債の部』は、通常の負債そのものです。具体的には「預金」と「借入」です。銀行は、資金繰りの為に、他の金融機関から短期の資金を借りています。

『資本の部』は、「資本金」と過去の「利益蓄積」です。

銀行が、順調にビジネスをしている時には、下図のようなバランスになります。

預金引き出しや短期借入の返済は、資産側の現金や投資証券の売却で対応できます。

では、投資証券が大幅な損失を出し、倒産で企業貸出の損失が発生すると、預金者が不安になり、通常以上の預金引き出しが始まります。短期借入分も返済強要が始まります。

さて、どうなるのでしょう?

続きを読む前に、応援クリックを!

日本の不動産投資信託(REIT)の崩壊、不動産証券化ビジネスの破局

金融工学の名の下に商品化された「不動産投資信託」(REIT)が、破綻していっている。

東京証券取引所のREIT指数は、10月6日(月)に944.11ポイントとなり、東証REIT指数のスタート時点での1000ポイントを割り込んだ。更に、10日(金)には、734.10ポイントと急落した。

前週10月3日の終値1010.55から一週間で(5日間)の下落率が27%。9日→10日の下落は834.14→734.10の24%。この週の株式市場の下落率を上回る、とんでもない下落率となっている。

(14日は、世界的な株反転の流れを受け、800ポイント近くまで戻しているが。)

東証REIT指数は、東京証券取引所に上場されている個々のREIT、例えば『森ヒルズリート投資法人投資証券』の取引価格をもとにして、上場REIT全体の値動きを指数化したものである。

2003年3月31日に、指数1000ポイントとしてスタートした。

不動産投資がバブル化するに従い、REIT指数は急上昇し、2007年5月31日には、2612.98の最高値となった。

それが、わずか1年4ヶ月で、最高値の28%となってしまったのである。

ポップアップです!

このようなREIT市場の破局は、不動産流動化(REIT化)を想定した開発業者を直撃し、バタバタと倒産して行っている。

続きを読む前に、応援クリックを!

『ウォールストリート;恐怖の8日間』より(6)今後は円>ユーロ>ドル

前投稿からの続きです。

『ウォールストリート;恐怖の8日間』より(5)米国債は単年228兆必要

前投稿からの続きです。

『ウォールストリート;恐怖の8日間』より(4)当面の国債発行の手順

前投稿からのつづきです。

『ウォールストリート;恐怖の8日間』より(3)CDS損失は最低で320兆

前投稿からの続きです。

『ウォールストリート;恐怖の8日間』より(2)世界の株価損失は3000兆

前投稿からの続きです。