『日本国債暴落の可能性は?』〜国債発行の歴史と直近の発行残高(国の借金1000兆の実態)〜

こんばんは。GW前から仕事がバタバタで、しばらくぶりの更新になりますが、ご容赦ください。本日は『日本国債暴落の可能性は?』についてシリーズでお送りしている第3回目。「国債発行の歴史と直近の発行残高(国の借金1000兆の実態)」をお送りします。

まずは本題に入る前に、いつものやつをポチっとお願いします。

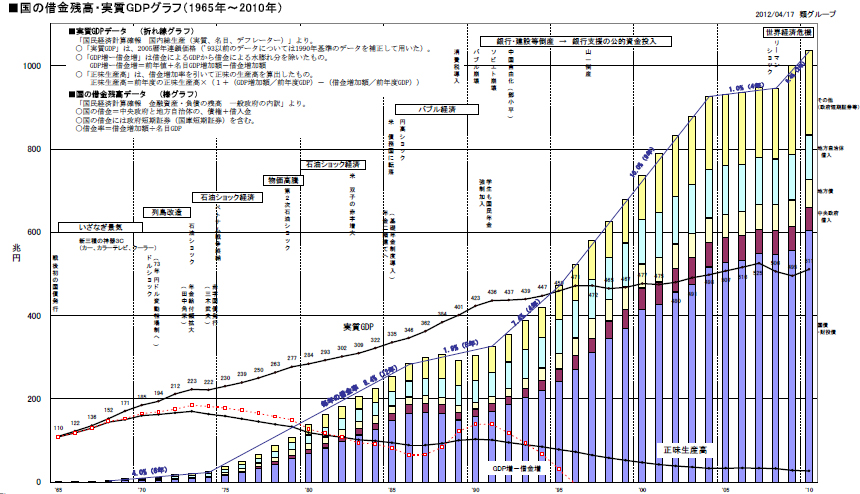

では早速、トップの画像にもしていまするいネットで定期的に更新されている経済データがありますので、ご紹介します。政府が発表している最新のデータに基づいて、国の借金残高と実質GDPのグラフになります。

■国の借金残高・実質GDPグラフ(1965年〜2010年)

(元データは全て「国民経済計算確報」内閣府リンク)

【GDPグラフ】

折れ線グラフで描かれているGDP(国内総生産)は、国内で生み出された付加価値の総額を示しており、国内の生産力を表している。企業がその営為の結果、生み出した売上げは、労働者に給料として分配され、支出に回される。よって、GDPは生産力を表すと同時に、消費力を表している。

高度経済成長期に当たる1965年〜1970年は、10%前後の成長率を示しており、1970年以降から1990年バブル崩壊までは4〜5%の成長率が維持されている。しかし1990年バブル崩壊以降は2%前後の低成長が続いており、特に2008年世界経済危機以降はマイナス成長に陥っている。

【国の借金グラフ】

棒グラフで描かれている国の借金は、中央政府と地方自治体の公債(国債・地方債)及び直接の借入金の総合計としている。

国の借金は、1970年以降、バブル期の2年間を除いて一貫して膨れ続けてきたことが分かる。2010年現在、借金総額は1036兆円にも上る。

〔この内、約1兆ドル=約90兆円は、米国債に投資されている。これには、為替介入の際に用いられる政府(国庫)短期証券約150兆円が使われていると言われている。実際、政府短期証券の残高は、米国債購入が始まったとされる中曽根時代の1990年前後から急速に増え続けている。〕

政府は借金し金を作ることで、公共事業の発注から仕事を生み出し、あるいは社会保障費として国民に分配することによって消費を刺激してきた。つまり、政府は財政赤字を垂れ流して(政府の借金を増やすことによって)、GDPを押し上げている。

〔※中央政府による歳出総額は、約140兆円あるが(重複を除いた一般会計予算と特別会計予算の合計。国債償還費を除く)、政府の財政支出は、全てGDPに含まれるので、GDP約500兆円の内およそ3割を中央政府が担っていることになる。GDPを支えている最大の主体は今や政府。〕

【GDP増—借金増】

政府の借金の増加分をGDPの増加分から引けば、借金増によるGDP増の影響を消すことができると考え、これを1965年から累積させていけば、「GDP増—借金増」という折れ線グラフ(四角と点線)を描くことができる。

これは、借金増がGDP増が上回り始めた1975年以降から下がり始めており、(バブル崩壊前後では一時的に回復しているが)1991年から急角度の下降線を辿っている。1996年からは遂にマイナスに突入し、2010年時点で▼593兆円となっている。

但しこの数字は、借金の増加分がそのままGDP増に直結していると仮定した場合に成立する話であり、実際にはストックの増がフローの増に直結する訳ではない。かなり低めに、日本経済を評価していることになる。

※ちなみにここでは金融資産:家計の現預金、国の借金などをストック、GDPをフローという概念で扱っています。政府が国債を発行(借金)して社会保障費としてばら撒いても、(一般家庭が貯蓄し)消費に繋がらなければGDPは増加しません。(子ども手当を家庭で貯金して経済発生している問題です)

【正味生産高】

そこで、新たな指標を用いて、日本経済の生産力を測る。つまり、借金による水脹れ率を経済成長率から除いて、成長率を補正し、この補正成長率を掛けたものを「正味生産高」として経年で計算していく。

正味生産高(兆円)

GDP増加額 借金増加額

=前年度の正味生産高×(100%+ ———– — ————)

前年GDP 前年GDP

この折れ線グラフでは、GDP成長率を借金増加率が上回り始めた1974年から一貫して下がっている。バブル末期には若干持ち直したが、1990年以降からは再び下降し、今や底這い状態である。

★日本政府が公表しているGDPから、借金によって水脹れさせた分を除けば、日本経済の実体は1970年以降、ほぼ一貫してマイナス成長となる。1970年以降の市場は、豊かさの実現によって縮小するしかなくなっている。

この数字を企業に例えるなら、借金増率を除いた売り上げ増率とも言える。つまり、1970年以降は(バブル期を除いて)「借金をしなければ売り上げ増が達成できない」「借金の増分を除けば、売上げが縮小する」サイクルに入っていることを意味している。

GDPの増=国力や経済力の指標という固定観念が、表面的なGDP増の裏で、雪ダルマ式に増える国の借金につながっています。しかも本来は国力や経済力の増が、人々の豊かさや安心して暮せる社会システムの継続には繋がらない(むしろ表面的なGDP増を追う余り、社会や暮し、人々の関係はずたずたにすさんでしまったといえるのではないでしょうか?)

***以上転載***

上記の記事とグラフから分かるように戦後から始まる国債発行の歴史を見ると、「GDP増−借金増」や「正味生産高」の推移は基本的に70年以降で大きく右肩下がりに転換していく・・・ようは縮小していく市場を無理やり国債発行によるカンフル剤で維持しようとしてきた事実が見えてきます。この転換に豊かさの実現=生存圧力の克服があったことはもうこのブログのファンの皆さんであればお気づきだと思います。

本来、日本では建設国債のような将来の社会基盤整備による経済活性化以外では、原則として国債発行による財政補填を法律で禁じています。にもかかわらず実質的には赤字国債を超法規的に発行して、借金を雪だるま式に増やしながらも経済を維持してきたというのが実態です。

ここで国債発行のルールを歴史ともに確認しておきましょう。

●国債の種別と発行に関するルール

>国債は発行目的により以下の4 つに大別することができる。前述した財投債、借換債、そして、建設国債、赤字国債である。建設国債とは、公共事業などの財源となる国債である。財政法4 条では「国の歳出は国債又は借入金以外の歳入を持ってその財源としなければいけない。但し、公共事業費、出資金及び貸付金の財源については、国会の議決を得た金額の範囲内で、公債を発行し又は借入金をなすことができる」と規定されている。

財政法は基本的に国債発行で財政運用をすることを禁止しているが、公共事業費、出資金及び貸付金を財源とする場合には国債発行が認められている。これが建設国債である。ダムの建設や道路や上下水道などといった公共事業には多額の資金が使われるが、国の資産が増えて産業が整備されれば将来の税収が増える要因になる。建設国債発行増大は日本が高度経済成長を成し遂げる上で必要なインフラ整備をしていく過程で起きた。つまり、1970 年以降も道路や架橋などを大都市間だけでなく採算の取れない地方にも予算配分して作り続けたのである。

これに対し、赤字国債は主に歳入不足を埋めるために発行される国債である。財政法で本来禁じられているものだが、発行される度に特例法を制定して発行するため、「特例国債」とも呼ばれる。赤字国債は不況のたびに発行されてきたが、とりわけバブル崩壊後の平成大不況時に赤字国債の発行額は過去最高となった。借換債は赤字国債などを借り替えたものなので自然に増加することになる。

「借換債」とは‘償還を迎えた普通国債の借換えのために発行される国債’です。新規国債(新規財源債)である「建設国債」「赤字国債」は‘60年’をかけて償還をすれば良いルール(60年償還ルール)となっています。

例えば600億円の10年物国債を発行した場合、償還期限(満期)が到来した10年後に返済するのは600億円の6分の1(60年分の10年分)にあたる100億円のみを返済し、残りの500億円は「借換債」の発行によって資金調達を行い、(一時的に全額を)償還します。

しかし、「借換債」を発行して調達した500億円は借金のまま残っているため、残りの50年を使って償還していきます。http://www.mof.go.jp/jouhou/kokusai/siryou/hakou12.pdf (このファイルは借換えの度に10年物国債を発行していくという例です。)従って、国債の発行残高が増えれば増えるほど、償還を迎え借換えが必要な国債も増えていくため、借換債の発行も増えていきます。

以下は戦後からの国債管理政策の推移を簡単にまとめた年表です。

●戦後の国債管理政策の推移

・’65年度(S40年度):国債発行開始(補正予算で歳入補償債)

・’66年度(S41年度):建設国債の導入

・’71年度(S46年度):国債の償還期限延長7年→10年、ニクソンショック

・’76年度(S51年度):割引国債(5年)発行開始

経常収支黒字を背景とした積極的な財政運営

55年度特別公債依存体質からの脱却目標(→達成されず)

・’85年度(S60年度):国債整理基金特別会計法の改正

①短期国債、借換債前倒し発行

②電電株式等の同基金への帰属

国債先物取引開始

短期国債の公募入札開始

・’90年度(H2年度):シ団10年債の入札割合を40%から60%に拡大

臨時特別公債(TB)の発行

・’92年度(H4年度):外国法人が保有するTB・FBの償還差益非課税措置

・’99年度(H11年度):TB1年物の公募入札開始

・’00年度(H12年度):15年変動利付債の公募入札開始

・’01年度(H13年度):小泉内閣成立、財投債の発行開始(財政投融資改革)

・’02年度(H14年度):個人向け国債の導入

●国債発行の歴史のまとめ

※上記の財務省の年表とわが国における国債管理政策の論文から、当ブログなりに国債発行の歴史を整理してみます。概ね以下の4段階に整理できるのではないでしょうか。

http://ezemi.kir.jp/ezemi/file/kinyu_k.pdf

①’65年〜’70年:均衡予算主義の崩壊⇒借金財政の開始期

>1965年戦後最大級とみなされた不況に陥ると、景気刺激のため戦後初の国債が1966年に発行された。しかもこれは赤字国債発行で、1965年山一證券に日銀特融がなされ、中央銀行が一民間企業に融資するという異例の事態に陥ったからである。

>1967年以降は建設国債が毎年発行されることになり、均衡予算主義は崩れ去った。

②’71年〜’90年:市場拡大停止⇒借金によるムリヤリ成長期

>1971年のニクソンショック

→政府は輸出企業も守るための円高阻止を目的に、金融緩和とともに財政拡大を行い国債発行は増大した。

>1973年の第一次オイルショック→スタグフレーション

→不況下で税収は大幅に落ち込んだので歳出不足分を国債発行で補わざるを得なかった。その後物価高の懸念がなくなると今度は赤字国債を発行して不況克服に望んだ。

>1975年には5.3兆円の赤字国債が発行され、これ以降日本は完全に毎年赤字国債発行に依存する体質になった。

※〜’74年までは4.0%/年だった借金拡大率が、割引国債、短期国債、借換債等の発行、国債先物取引開始等により、’75年〜’86年は8.4%/年に拡大。

※’87年〜’91年はバブル景気のおかげで1.9%/年に低下。

③’91年〜’08年:バブル崩壊⇒借金拡大による市場延命期

>90年代にバブルが崩壊すると、その後の景気停滞に対し1993年に財政出動を実施した。1995年には赤字国債発行が再開されて、再び発行額は増加に転じた。

>1997年の山一證券破綻、アジア通貨危機、1998年の長銀破綻等、金融危機が現実のものとなったため、財政面でのてこ入れから赤字国債の乱発という事態になった。

※シ団入札割合の拡大、TB1年物・変動利付債・財投債の開始、外国法人への優遇税制、個人向け国債の導入など、あの手この手で’92年〜’95年は7.4%/年、’96年〜’04年は10.0%/年に拡大。

※’05年〜’08年は小泉改革(小さな政府)によって、1.0%/年にいったん低下。

④’09年〜:リーマンショックによる金融危機⇒なりふり構わない借金急拡大期

・’08年9月のリーマンショックによる世界的な金融危機を受け、小泉政権時代はいったん低下した借金拡大率が再び急拡大。

・’09年8月に民主党に政権交代した当初は、交代税金のムダづかいを根絶するとマニフェストに謳ってあったが、公約とは裏腹に借金は増える一方。

※’09年〜’10年は9.4%/年に再び急拡大。

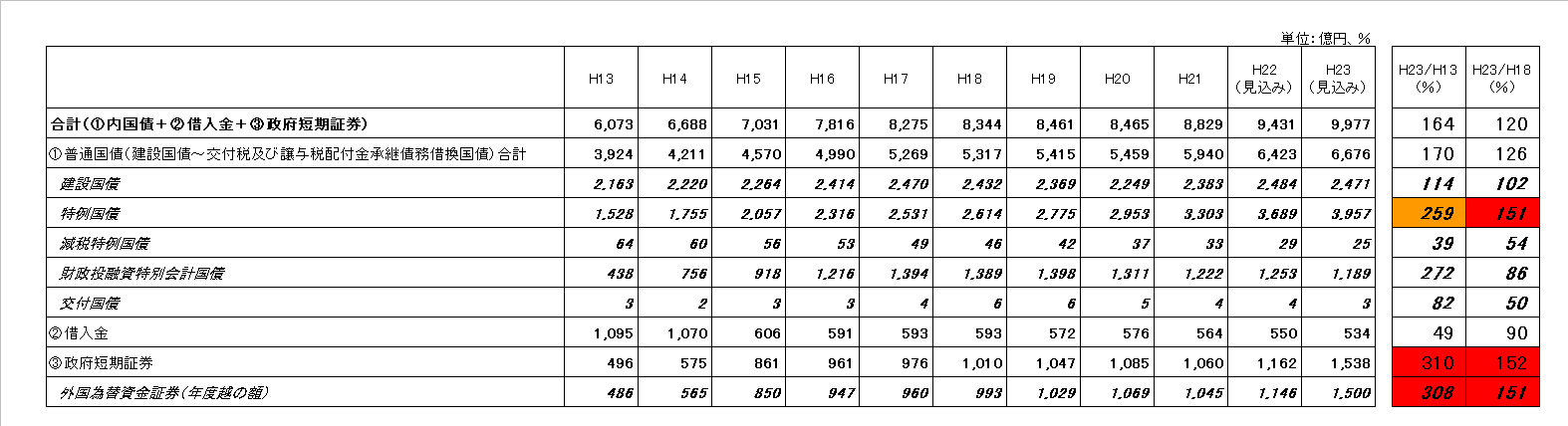

●近年の国債発行について

グラフを見ているとここ数年で国債発行が急激に増えている様子が伺えます。次はこの中身を見てみましょう。

注目なのは短期国債の発行が急激に増えている点です。平成23年度と平成13年との比較では300%、平成18年度と比較しても150%を超えています。

この短期国債の発行額の急激な増加は何を意味しているのか?を調べていくうちに気になる記事を発見しました。

『リーマンショック後、日本国債の増加は何で?=何に使われたのか?米国再購入か?』長州新聞

第1の特徴は、日本経済の大収奪である。アメリカが牛耳るIMFに指図されて、日本の財政赤字は世界一であり、消費税の大増税をしなければ破たんすると騒ぎながら、そのIMFに十数兆円を拠出している。「欧州危機の拡大を防ぐため」といって新たに5000億㌦(約41兆円)の資金増強を呼びかけると、出資比率2位の日本が真っ先に手をあげ「600億㌦(4・8兆円)を支出する」と莫大な税金を注ぎこむことを表明した。アメリカは日本が拠出することはほめるが自分は財政難を口実に拠出を拒否。中国やロシア、ブラジルなどは慎重姿勢。

このなかで安住財務相は「早期の合意形成に向けた流れを作るには、わが国の態度表明が重要」「(拠出額は)加盟国では飛び抜けて最大」と自慢する有様だ。日本政府はリーマンショック後の2009年にもIMFに10兆円拠出した。昨年夏には円高対策として10兆円投じてドル買い介入。そのカネはアメリカ国債の購入に消え、アメリカ財政へのプレゼントとなった。

***以上転載***

ここにきて国債の増が米国債の購入に繋がっているという話しはかなり注目です。これが本当ならば、どこまで統合階級は売国奴なのか!!と言いたいところです。

国債発行の歴史と近年の発行残高について見てきましたが、市場拡大の名の下に構造的な国債発行による赤字垂れ流し体質が見えてきました。更に震災復興を理由に消費税増税法案が国会審議に入っており、今後もあらゆる負担は国=国民が背負わされていく流れを統合階級は止めるつもりが無いようです。

トラックバック

このエントリーのトラックバックURL:

http://www.kanekashi.com/blog/2012/05/1865.html/trackback