米国はどのように衰退してゆくのか?(7) 金融主義の末期・米国ドル崩壊への道〜ニクソンショック(金兌換停止)後の金融覇権を維持した手練手管〜

前回は、独立戦争〜ブレトン・ウッズ体制による「基軸通貨ドル体制の確立」までのアメリカ金融史を解明しました。

米国はどのように衰退してゆくのか?(6)金融主義の末期・米国ドル崩壊への道その1.ドルはどのようにして覇権通貨となったか

1)ポンドの影響圏を脱した独立戦争、その後の米国通貨

2)米国を金融支配する陰謀、FRBの設立、金貨・金塊の回収

3)金兌換通貨ドルという幻想の元に、基軸通貨ドル体制の確立

今回は基軸通貨ドル体制の確立以降のドル覇権について追求していきます。

1.中東(原油)を利用したドル覇権

まず最初にドル覇権について、簡単におさえていきたいと思います。

国際貿易で、例えばタイが輸入するときには日本への商品代金をバーツ(タイ通貨)で支払い、逆に日本が輸入するときには、その受け取ったバーツで商品代金を支払うことが出来ます。しかし、日本が他国から鉱山資源や食料を購入しようとすると、バーツでは受け取ってもらえない国(=タイから購入商品がない国等)があったりと、貿易に障害が出てきます。

そこで共通の決済貨幣を使用させることで、様々な国との貿易が可能となります。アメリカはドルを「金兌換」という建前で信頼性を高めて国際貿易(取引)の決済貨幣とし、誰もがドルを必要とする状況を作る事によって、これまでドルの実行支配=ドル覇権を確立してきました。

この米ドル覇権に挑戦したのが、フランスのドゴールです。また、米ドルの金兌換という建前を攻めたのが、スイスの金貸し達(チューリッヒの小鬼)でした。彼らが、海外に垂れ流された米ドルの「金兌換」を要求し、米国は金を引き渡さなければならなくなりました。米国は、1972年、ついに、米ドルの金兌換停止を宣言します。いわゆるニクソンショックです。

しかし、ニクソンショックによって『金兌換』という建前を失ってしまいます。

そこでアメリカは、『金兌換』という建前に替わる新たな建前を創り出していきます。

ドルの国際地位を維持するために、サウジアラビアと秘密協定を締結した。この秘密協定では、サウジアラビアは引き続きドルを原油輸出の唯一の表示通貨とすることが義務付けられた。サウジアラビアは世界最大な石油輸出国であるため、ほかのオペック加盟国もその協定を承認した。つまり、原油取引にはドルが依然に欠かせない存在だった。それにより、ドルは原油とのペックを保つことができ、国際原油取引での寡占状態を確保した。(イーストヒルジャパンより引用)

アメリカは中東の王国(サウジアラビア)と取引を行い、原油決済をドル建てとします。これによって中東の原油を購入したい国は、ドルでしか原油を購入することが出来なくなるためドル準備が不可欠となり、原油のみならずほとんどの国際商品がドル建てとなっています。

ドル建て表示の商品は原油だけではなく、ドルが金融市場競争での優位性を頼りに、多数の商品取引の表示地位を獲得した。例えば、米国の COMEX とロンドンの LME は全部ドル建てで取引されているほか、金と銀などの貴金属も主にドル建てで取引されている。そのほか、農産品の大豆、玉蜀黍、麦、砂糖などの価格の決定も主に米国のシカゴ商品取引所(CBOT)市場を中心としている。現在では、五分の四の為替取引、半分以上の輸出取引はドル建てで価格表示されている。そのほか、国際通貨基金もあらゆる融資をドル建てで行っている。(イーストヒルジャパンより引用)

このように「金兌換」という建前があった時と同様に、アメリカは中東の原油決済を利用することで、世界の国際貿易(取引)をドル建てとしています。さらにニクソンショック=金兌換という枷が外れたことで、無から有を生み出す利益システムが公にも確立され、ドルによる世界支配がさらに強化されていきます。

2.仕組まれたバブル崩壊

このドル覇権に欧州の金貸し(ロスチャイルド)が対抗し、原油高騰を仕掛けていきます。

ロスチャイルド系のシンクタンクであるローマクラブのレポート「成長の限界」でピークオイル(石油枯渇)説が拡がり、その後の原油高騰(オイルショック)の契機となっていきます。

「成長の限界(せいちょうのげんかい)」とは、ローマクラブが資源と地球の有限性に着目し、マサチューセッツ工科大学のデニス・メドウズを主査とする国際チームに委託して、システムダイナミクスの手法を使用してとりまとめた研究で、1972年に発表された。「人口増加や環境汚染などの現在の傾向が続けば、100年以内に地球上の成長は限界に達する」と警鐘を鳴らしている。(wikiより引用)

アメリカは原油高騰やそれに起因する国内のインフレなど、ドル相場が安定せずに経済的に不安定な状況が続きます。この間にドイツ、日本などが興隆してきますが、アメリカはドル覇権を前提として叩きに入ります。

その起点となったのが1985年のプラザ合意です。

(プラザ合意)

1985年9月22日、ニューヨークのプラザホテルにて行われたG5(先進5カ国(日米英独仏)蔵相・中央銀行総裁会議)において、ドル高是正のため先進5カ国が外国為替市場に協調介入を行う事に同意しました。それが「プラザ合意」です。アメリカは、貿易赤字の減少と、ドル危機の再発の防止のため、先進国にドル高是正のための協調介入を呼びかけたのです。(FX研究・情報発信サイト)

プラザ合意は世界経済の安定というお題目のもと、一方的にアメリカの要求(協調介入)を押付けられる形となっています。なぜ各国はこのような不利な条件を飲んだのか?それはプラザ合意直前の出来事を見ると明らかになります。

ここで、プラザ合意前の「脱米国」という日独仏の基本スタンスがくっきりと見えてきます。そんな矢先に起こったのが次の大事件・大事故です。

(1)1985年7月 虹の戦士号爆破事件(フランス)

(2)1985年8月 ドイツスパイ事件(西ドイツ)

(3)1985年8月 日航機事故(日本)

そして、この3国内政を揺るがした国内事件・事故の直後(9月)に、プラザ合意が改めて締結されるのです。この年、何と3回目の世界的蔵相会議にてです。

(1)の事件では、フランス政府が爆破事件への関与を認め、諜報工作機関(DGSE)の局長が解任され、国防大臣が辞任するなど、フランス国内の大スキャンダル事件となりました。また、(2)の事件では、コール首相の女性秘書とその夫が東側のスパイとされ、国家重要機密情報の流出懸念と、首相の脇の甘さが問題視された大スキャンダルとなりました。そして(3)の日航機事故こそ、表面上でも520名が死亡する大事故として世間の大きな関心を集め、一方その裏側では、本ブログでお伝えしているように、日米ソの軍部が直接介入する程の、未曾有の大事件(事変)であったのです。(http://www.rui.jp/ruinet.html?i=200&c=400&m=266048)

※日航機事故(日本)の詳細は、本ブログでもシリーズで追求していますので是非ご覧ください。

ブログ『(新)日本の黒い霧』の紹介−(14)御巣鷹山事変を引き起こした日本の闇勢力の正体)

アメリカはフランス、ドイツ、日本に脅しをかけ、その直後にプラザ合意が締結されています。

プラザ合意後は、円高が急速に進んでいきます。

起点は85年だった。日米欧がドル高の是正で合意するプラザ合意があった。円相場は84年末に1ドル=251円だったのが、85年末に200円、86年末に160円、87年末に122円と円高が進んだ。これに伴い日本の実質輸出は、86年に前年比で3.4%も減った。同年製造業大企業の経常利益は同23.6%も落ち込んだ。

大幅な円高によって輸出不況となった日本は、内需拡大(土地投資)へと転換し、バブル経済へと突入していきます。

土地バブルを牽引してきた立役者は、当時世界でも指折りの実力≒株式時価総額を持つと言われた、日本の大手銀行だ。さらに、日銀の急速な利下げ政策と甘い銀行監視の姿勢が、もはや誰にもコントロールできない状況を作り出す。

日銀はプラザ合意後、金融緩和に踏み切る。86年1月に公定歩合を5%から4.5%、3月に4%、4月に3.5%、11月に3%、87年2月に2.5%と5回にわたり急速に引き下げた。日銀は金融政策の中間目標として通貨供給量の動向を注視していたが、その代表的指数である譲渡性預金の残高伸び率は、86年の8.7%から87年に10.4%に加速。88年11.2%、89年9.9%、90年11.7%とほぼ2桁の伸びを続けた。

円高対策でいわばジャブジャブの金融政策を続けたことが、土地バブルを加速させた面がある。日銀はバブル拡大を漫然と見ているだけだった。それどころか営業局の銀行担当は、毎日のように高級料亭などで銀行の接待を受けていた。年間の接待日数が100日を超えると豪語する日銀マンもいた。バブルを注意すべき日銀が、バブルにまみれていた。

弄ばれ続けた日本の地価、背後にあるシナリオ ①土地バブルの起点となったプラザ合意

日本のバブル拡大による投資は凄まじい勢いで進み、三菱地所がニューヨークの象徴ともいえるロックフェラーセンターを買収すれば、今度は松下グループがハリウッド(ユニバーサル映画)を買収したりとまさに狂乱の時期でした。

(ロックフェラーセンタービル)

しかし、過剰投資によって実態価格との乖離が進んでいくと、90年代には限界に達しバブルが崩壊します。土地バブルの崩壊によって、多額の負債を抱えた日本経済は破綻(多くの企業が倒産)していきます。

アメリカはその破綻した企業やその資産を、次々と買い漁っていきます。

その先鋒となったのが米大手投資銀行のゴールドマンサックスです。

三洋証券、山一證券、北海道拓殖銀行が相次いで破綻した1997年秋、日本を冷徹な目で見つめていた金融機関がある。米大手投資銀行のゴールドマン・サックスだ。金融危機を横目に、日本の不動産は底値圏にあるとの判断を固め不動産購入戦略を練っていた。

関係者を驚かせたのが、98年4月の中堅生命保険の大和生命保険からの本社ビルの土地・建物購入だった。大和生命ビルは84年完成で、敷地は5100平方メートル、延べ床面積が5万2000平方メートル。日比谷通りに面し、帝国ホテルは隣りの一等地にあり、明治時代、文明開化の象徴だった鹿鳴館の跡地である。商業ビルとしての評価は高く、購入額は500億円ともいわれた。巨額の取引は、ゴールドマンの狙いが不動産にあることを強く印象付けた。

弄ばれ続けた日本の地価、背後にあるシナリオ ②ルールを持ち込んだ外資

さらにバブルは、アジア全体へと波及していきます。

韓国・香港・タイ・マレーシア・インドネシアなどの多くのアジア諸国では、自国通貨を米ドルに連動させるドルペッグ制(固定相場制)を採用していました。そのため、1985年のプラザ合意でのドル安政策が自国通貨安につながりました。

自国の通貨が通貨安になると輸出に有利になるため、アジア各国は輸出を増やしていきました。この通貨安が経済成長の起爆剤となったのですが、その前提のドルペッグ制こそが、その後、暴落のきっかけを作ることにもなっていくのです・・・。

そして、アジア諸国は資本移動の自由化に加えて、高金利政策を採りました。外国の金貸しからすれば、金利の高い国に金を貸し出すほうが、確実に利益を上げることができるため、外資(短期資本)が流入しました。

こうして、アジア諸国は急速な高度経済成長により、先進国の仲間入りを実現しようとしてきたのです。

しかし、それも長くは続きませんでした。

’95年、アメリカが「強いドル政策」を打ち出し、ドルの価値を引き上げていきました。それに連動して、ドルペッグ制であるアジア諸国の通貨も高騰しました。通貨が高くなると輸出力が低下し、アジア諸国は国際競争力を失っていきます(先ほどとは逆の構造)。

これが、アジア諸国のプラス成長→マイナス成長へと導く、直接の契機になったように思われます。

こうして、’90年代前半に年成長率9%を誇っていたタイですら、’96年には貿易赤字国に転落しました。

ここで、現代の金貸しの先鋭部隊ともいえるヘッジファンドが動きます。

1997年5月、割高になっていたバーツに目をつけたヘッジファンドが、タイ・バーツに対する浴びせ売りを開始しました。(注:浴びせ売りとは、バーツを持っていないにもかかわらず大量に売りを仕掛けることです。今後バーツ安になることを見越してバーツを売ると、確実に利益を上げられます。)

政府はバーツを買い戻そうとしましたが、外貨準備高が瞬く間に底をつき、7月には固定相場制から変動相場制への移行を余儀なくされました。

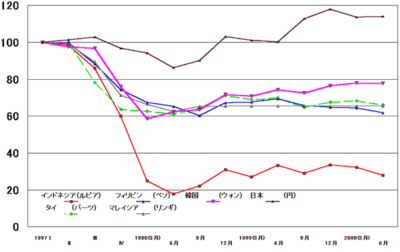

そして、1ドル=約25バーツであった為替レートは、1998年初頭には1ドル=50バーツ台へと急落。株価も1994年のピークと比べて1998年には‘約10分の1’となり、1998年の実質経済成長率は‘マイナス10%’を超えました。

つまり、それまでの成長を支えていた「ドルペッグ制」「外資流入」がすべてマイナスの影響を与える側にシフトしてしまったのです。(リンク)

タイバーツの暴落を皮切りに、アジア各国の通貨が一気に暴落していきます。

例えば日本の隣の国である韓国の経済も破綻しています。

1990年代に入り、金融市場の自由化と規制緩和を行ったことにより、海外からの低金利融資を受ける銀行や企業が増える中、対外債務の増加が目立ちはじめます 。中国が1994年に人民元を大幅に切り下げ、アメリカが1995年以降に「強いドル政策」に転じると、ドルペッグ制を採用していた韓国ウォンは通貨高となり、貿易赤字は1994年から2年間で3倍にもなりました。

それまで韓国の高度経済成長は、銀行の積極的な借り入れにより実現されていました。しかし、1990年代半ば以降、経済成長に陰りが見られはじめると、拡大一本やりで体力以上の投資を行い、事業の多角化を図ってきた財閥は、過剰な借入金からの金利負担や設備過剰に苦しみ始めます、そして1997年からは財閥が相次ぐ破綻を起こしていきます。中堅財閥の韓宝グループ、三美グループ、焼酎で有名な真露(ジンロ)グループ、起亜自動車と相次いで破綻しました。

ソウル証券取引は、同年11月7日に4%も落ち込み、翌日には一日の株価変動としては、史上最大の7%の下落を記録しました。この後IMFがしっかりとした再建を行うかどうかの不安感も災して、1997年11月24日には更に7.2%落ち込みました。そして、同年末に韓国はデフォルト寸前の状況にまで追い込まれました。これによりIMFが韓国の経済に介入し、現代グループなどに対して財閥解体が行われました。(リンク)

アメリカはドル相場を操作することで、日本及びアジアの国々をバブル化→破綻させていきます。そして次々と資産を買い漁って(≒奪って)いくことで、ドルの支配力を強めていったのです。

3.ドル還流システムの構築

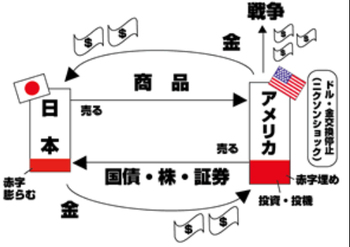

韓国の事例を見ても明らかなように、通常は貿易赤字(→対外債務)が重なれば経済破綻へと向かいますが、アメリカは貿易赤字が続いても、ドルをばら撒いていても、ドルが暴落しないのはなぜなのでしょうか?

それはニクソンショックの時に構築されていたドル還流システムにあります。

1968年から1971年のニクソン政権のときに大きな変化が起こった。国務長官のヘンリー・キッシンジャーは中東の国々に圧力をかけ、アメリカは中東の原油を継続して買うが、これと引き換えに中東の原油産出国はアメリカの国債を買い、アメリカの財政を支えることとした中東のほとんどの原油産出国はこれを受け入れた。(リンク)

産油国の中東に貯まってしまう多量のオイル・ダラーは、王族の通常の贅沢程度で消費できる額ではないから、戦争の危機を煽って武器を買わせ、戦争を起こし武器を消費させ、ついでに都市と建物を破壊する。そうしておいて戦後、復興ということで、軍需産業とリンクするベクテルなどの土建屋が都市を再建する。こうして中東に貯まったオイル・ダラーを二重に還流させてきたのである。(書いとかないと忘れちゃうから「読書記録」)

ドルが基軸通貨であることにより、各国はドルを貿易決済に使うとともに、貿易黒字で儲けたドルを持っているだけでは増えないので、アメリカ国債や株に投資する。結果的にアメリカ帝国にマネーが還流していくしくみ。

本来は、アメリカの貿易収支は莫大な赤字が累積しているのでそれだけドルが海外に流出し、ドルが暴落するはずが、上記のように還流していく仕組みがあるためドルの価値は維持されている。アメリカに還流したその資金は、アメリカの投資家によって、海外企業の買収や株投資などに投資される(戦略的なバブル化・投機を含む)。その利益も再びアメリカ(投資家の手元)に還流していく。

アメリカへのマネー還流の仕組み:「帝国循環」

つまり、中東産油国、日本及び中国を始めとした先進国(≒貿易黒字国)によって、その利益がアメリカに還元されているのです。そのためアメリカはいくら貿易赤字が続いても、ドルをばら撒いても、ドルは暴落せずに、ドル覇権を維持しながら世界の利益を吸い上げていったのです。

しかし、ドルをばら撒いて世界経済をバブル化(借金経済化)させていったことが、この後大きな綻びとなって表れてきます。次回はマネー経済でのドル覇権の行方を追求していきます。

トラックバック

このエントリーのトラックバックURL:

http://www.kanekashi.com/blog/2012/07/1893.html/trackback