金貸しは日本をどうする?~日本の状況(2)税制改革で貧富の格差拡大と外資系企業の参入促進

2011年に発表された税制改革が着々と実行され、今年の4月に消費税が5%から8%へ増税され、同時に法人税の実効税率が2.4%引き下げられた。この法人税の改革は安倍政権が打ち出した「三本の矢」のうち、第3の矢である「民間投資を喚起する成長戦略」として打ち出した政策だ。

平成26年6月24日閣議決定された「経済財政運営と改革の基本方針2014」によれば、

数年で法人実効税率を、20%台まで引き下げることを目指し、来年度から引下げ開始。財源についてはアベノミクスの効果により日本経済がデフレを脱却し構造的に改善しつつあることを含めて、2020年度の基礎的財政収支黒字化目標との整合性を確保するよう、課税ベースの拡大等による恒久財源の確保をすることとし、年末に向けてきごんを進め、具体案を得る。

現在、国債と地方債の残高は1010兆円であるにもかかわらず、2014年の予算案では税収による歳入は54.6兆円、歳出は約95.9兆円であるので、差額の41.3兆円、全体の43%を借金に頼っている状況である。前回の記事で述べたように、日銀の金融政策では2020まで毎年50兆円の国債の買い入れを目標としており、金融政策と財政政策で矛盾を起こしている。少なくとも財政を黒字化させるつもりは無いようである。

では、今回の税制改革の本当の目的は何なのか?具体的に見ていくことにしよう。

消費税の引き上げと法人税の引き下げは何を意味するのか?

それぞれを具体的に見ていきたい。

■消費税を引き上げるとどうなる?

①日本の消費税制度は富裕層優遇型

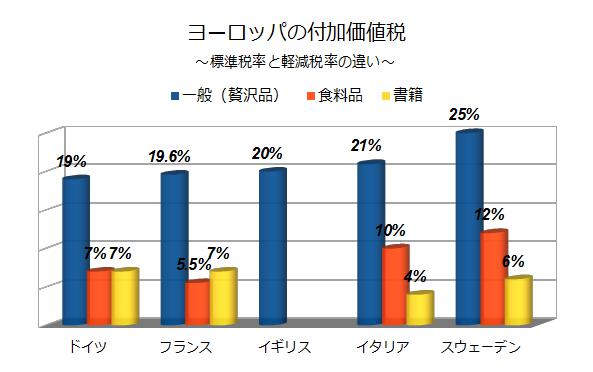

日本の消費税8%は諸外国並みの約20%に比べると税率が低い、といわれることが多いが、統計上『国税収入に占める消費税収入の割合』は大きく変わらない。

下図は2003年の資料であるため5%時代のものである。8%になった現在は30%程度(21.6%×8/5)となり欧州諸国と比べて同等以上である。

この理由は、欧州は食料品などの生活必需品の消費税は免除或いは減税制度があり、それ以外の贅沢は税率が高く設定されているが、日本の場合はどんな商品でも一律の税率が掛けられているからである。

従って、そもそも日本の消費税制度は、低所得層に対する負担が大きく富裕層には負担が小さい仕組みになっている。

②消費税増税で中小企業の倒産が増加

中小企業は消費税増税分を大企業の圧力で肩代わりさせられるのが実態である。また、滞納されている税金の50%が消費税であるという状況を踏まえると、払えたくても払えない中小企業が多いのが現状。なぜなら、消費税は、客から預かっていることになっているが、上記のように大企業に増税分を値切られて、増税分を下請けの中小企業が払わざるを得ないからだ。さらに、税務署にとって、消費税は客から預かっていることになるため、どんなことがあっても取り立てることができる。従って、消費税の納税ができない中小企業の倒産が増加していくことが予想される。

③増税により輸出企業に2.5兆円が還付される

輸出企業には輸出戻し税が支払われるが、今回の増税でその額が2倍になる。5%時代に約10兆円の税収のうち約2.5兆円が輸出企業の戻し税に還付されている。同様に10%になるとその約2倍の5兆円の還付金が輸出企業に戻される。輸出企業とはトヨタを初め大企業を意味し、この増税により大企業は儲かる仕組みになっている。

外国の付加価値税等との二重取りを避けるため、輸出品は消費税を免税される。

しかし輸出企業は仕入れの際に消費税を支払っている。仕入れに掛かった消費税を政府から還付する制度が輸出戻し税である。

本来は輸出品に関連する取引全てに消費税を免除するシステムであるが、事務処理の都合等で、最後で帳尻を合わせる形を取っている。

つまり、そもそも消費税とは、大衆や中小企業などの負担を大きくし、主に輸出企業を中心とする大企業に還元する仕組みであることがわかる。さらに、消費税率を5%から10%へ引き上げることで低所得層と高所得層、或いは中小企業と大企業の格差が拡大してゆく。

では、次に法人税率の引下げについて見ていきたい。

■法人税改革でどうなる?

法人税は今年4月から2.4%に引き下げられ、法人実効税率は約35%となった。政府はさらに実効税率20%を目指しているという。

これに加え、政府税制調査会は税制改革について以下のように述べている。

法人減税財源、外形標準課税の対象拡充を提言=政府税調改革案 2014年 06月 25日ロイター

政府税制調査会が月内にまとめる法人税改革案の全容が明らかになった。法人実効税率の引き下げの財源として、租税特別措置をゼロベースで見直すことに加え、赤字企業にも課税する外形標準課税では対象を1億円以下の中小企業にも拡充することに踏み込んだ。

つまり、法人税を根本から見直そうというのである。具体的に見ていこう。

①黒字企業(大企業)への減税効果

全法人のうち約70%が法人税を納付していない。なぜなら、法人税は利益に対してかかるので、赤字企業の場合は法人税の納付義務がないからだ。大半の赤字企業は中小企業であるため、法人税が引き下がったとしても、法人税を納めていない中小企業にとっての状況は変わらない。つまり、法人税の引き下げは、利益を出している企業(≒大企業)のための税制改革であると言える。

②租税特別措置のゼロベースの見直し

「租税特別措置」とは何か。ある一定の条件を満たす場合に限り、法人税を特別にまける制度だ。<例>省エネ投資をしたら減税。IT投資をしたら減税。研究開発を増やしたら減税。

各制度には非常に細かい条件が設定されているが、その条件の決定に当たっては、関連の業界団体が担当省庁と族議員に陳情する。これを受けて、各省庁と財務省が交渉し、最後は自民党税調の議員との調整を経て減税措置が決まる。

団体は、その見返りに

(a)天下りポストを提供し、

(b)パーティー券を買い、選挙に協力する。

複雑で巨大な利権の構造だ。

【消費税】租税特別措置という巨大利権より引用

日本の法人実効税率は35%程度であるが大企業は租税特別措置法という法律で、実質的には20%~25%の法人税しか支払っていない。特別措置は特定業界と政治家の癒着問題の温床となっているとも言われている。今回の法人税見直しでは、この法律をゼロベースで見直すことを税調が発表しているというのだ。経団連は反発を示しているが、上記の法人税が20%台に引き下げる代わりに、租税特別措置法が廃止されるので実質的には現状同等の法人税を払うことになりそうである。

③課税ベースを中小企業へ拡大

法人税の引下げに伴い財源確保の目的で検討が進んでいるのが、外形標準課税の対象企業の拡大である。外形標準課税とは、事業所の床面積や従業員数、資本金等及び付加価値など外観から客観的に判断できる基準を課税ベースとして税額を算定する課税方式を言 う。現在は資本金が1億を超える企業が対象だが、この適応範囲を拡大する検討が始まっている。これにより赤字の多い資本金1億円以下の中小企業が課税対象に追加されることに なる。

④外資系企業の日本参入を促進

法人税の引下げにより、外資系企業の参入を促し、市場を活性化し税収を増やすことが目的に上げられている。欧米企業と比べるとほぼ同等の税率だが、アジア諸国と比べると10%以上高い税率になっている。法人税をアジア諸国の水準に合わせることで外資系企業が参入しやすい法整備を進めているといえる。政府は法人税の実行税率を20%台に引き下げることを計画している。

法人税の引下げ自体は全ての企業に対して適応されるものだが、実際には赤字企業の多い中小企業はもともと法人税を払っていないため実質は変わらない。黒字企業=大企業に対しては、法人税の引下げと租税特別措置法の廃止で相殺される。従って、今回の法人税制改革によりメリットが大きいのは、外資系企業である。これにより、アジア諸国に流れていた外資系企業を日本に誘致する流れが強まり、外資系企業の参入が活発化することが考えられる。

■税制改革の真意は何か?

①消費税増税で中小企業や貧困層への負担が増加

②消費税増税により、多額の資金が輸出戻し税として輸出企業(=大企業)へ還付される

③法人税改革により中小企業は増税、大企業は変わらず、外資系企業の減税で参入促進

④法人税改革による穴を消費税増税や中小企業への増税で補っている。

以上をまとめると、消費税の引上げ、法人税の引下げともに共通することは、中小企業や大衆から収奪を強めていることは明らかで、国民の窮乏化と貧富の格差拡大は必至である。

今後は、中小企業など倒産の急増が予想され、大企業や参入してくる外資系企業による合併買収が進んでいく。

今回の税制改革から言えるのは、アベノミクス第3の矢である「民間投資を喚起する成長戦略」とは、外資系企業への優遇政策をすすめ日本市場への参入を促すことが目的であると言える。つまり、金貸し達の資金調達を国家ぐるみで手伝っているということに他ならない。

金貸しにより近い外資系企業が直接日本に乗り込んでくるということは、金貸し達が資金不足に困窮している状況をあらわしているのではないだろうか?

トラックバック

このエントリーのトラックバックURL:

http://www.kanekashi.com/blog/2014/07/2807.html/trackback