金貸しは日本をどうする?~近現代の金貸しの戦略(4)貧困の消滅から福祉政策へと舵を切る国家とバブルに潜む金貸しの陰

金貸し(ロスチャイルド)はこれからの日本をどうしようとしているのか?彼らが歴史上、取ってきた采配からこれからの目論見を読み解いていきます。

前回の記事では、世界市場において「戦争」という市場拡大の常套手段に頼れなくなった金貸しが、新たな市場開拓先として攻勢をかけていたBRICsの動きについて見てきました。

今回の記事では1960年代から急成長を遂げた日本を、金貸しがどのように利用したのかを見ていきます。

■高度経済成長期

1960年代、日本は高度経済成長に沸いていた。

岸内閣に代わり首相となった池田隼人は「10年間で国民の月給が2倍になる」とアナウンス。

これを『所得倍増計画』と銘打ち、道路、鉄道、工業用地など産業基盤の公共投資を軸にし、国家資本を公共工事につぎ込み、その理想観念を基に大衆を統合していった。

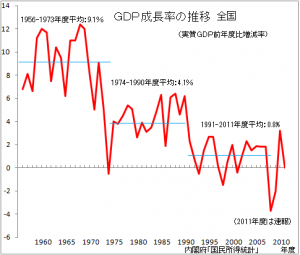

これは、大衆的な豊かさ要求にも合致した政策であったため、60年代で平均経済成長率10.9%という高度経済成長を実現し、国民1人あたりの消費支出は10年で2.3倍にまで増幅させる結果となった。

着実に市場拡大を続ける日本経済。その市場拡大こそが金貸し達の利益の糧であった。しかし、高度経済成長期を迎え、1970年頃には大衆は豊かさを実現し、いわゆる『貧困の消滅』を迎える。

欲しいものは行き渡り一定の豊かさを手に入れた大衆が、市場拡大の源泉である消費に対して消極的な姿勢をとり始めたのである。

消費喚起が出来ず、更には公共事業という、国家自らが『消費者』となり市場に直接的に資金を流入させることで作り上げてきた経済成長に遂に鈍化の兆しが見え始めてきた。

そこで金貸し達が目をつけたのが福祉、中でも「医療」と「年金」であった。

■『福祉元年』という時代の転換期

成長鈍化の兆しが現れる日本経済。

その頃、世界では医療を舞台にした金貸したちの新たな略奪が既に進行していた。

栄養学の父と言われ、ノーベル賞を2回受賞しているライナス・ポーリング博士の跡を継ぐと思われていたマティアス・ラス博士は以下のように述べている。

以下引用

-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-

世界保健機構(WHO)は、世界の人々の健康水準を向上する目的で50年以上前に設立された組織です。栄養情報の普及は、その当初の目的の一つでした。WHOには食糧農業機関(FAO) との合同で「栄養に関する共同報告書」を毎年発行していた時期が10年ほどありました。

しかし、その後、製薬産業に投資する投資家集団の利害がWHOを完全に支配するようになり ました。そして、それを境としてWHOは全く正反対の目的を持つ組織へと変貌を遂げたのです。WHOが世界の人々の福利を目指して設立されてからわずか15年後の1963年、この組織 は国際的な製薬企業カルテルの道具となってしまいました。

-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-

この時代から日本でも製薬業界は急成長を始める。更なる市場拡大として、高齢者に対する「年金」給付にも大きな一手を打つ。

1973年、当時の首相 田中角栄はその年を『福祉元年』と位置づけ、社会保障の大幅な制度拡充を実施した。

- 老人医療制度の創立(70歳以上の高齢者の自己負担無料化)

- 健康保険の被扶養者の給付率の引き上げ

- 高額療養費制度の導入

- 年金の給付水準の大幅な引き上げ

- 物価スライド・賃金スライドの導入

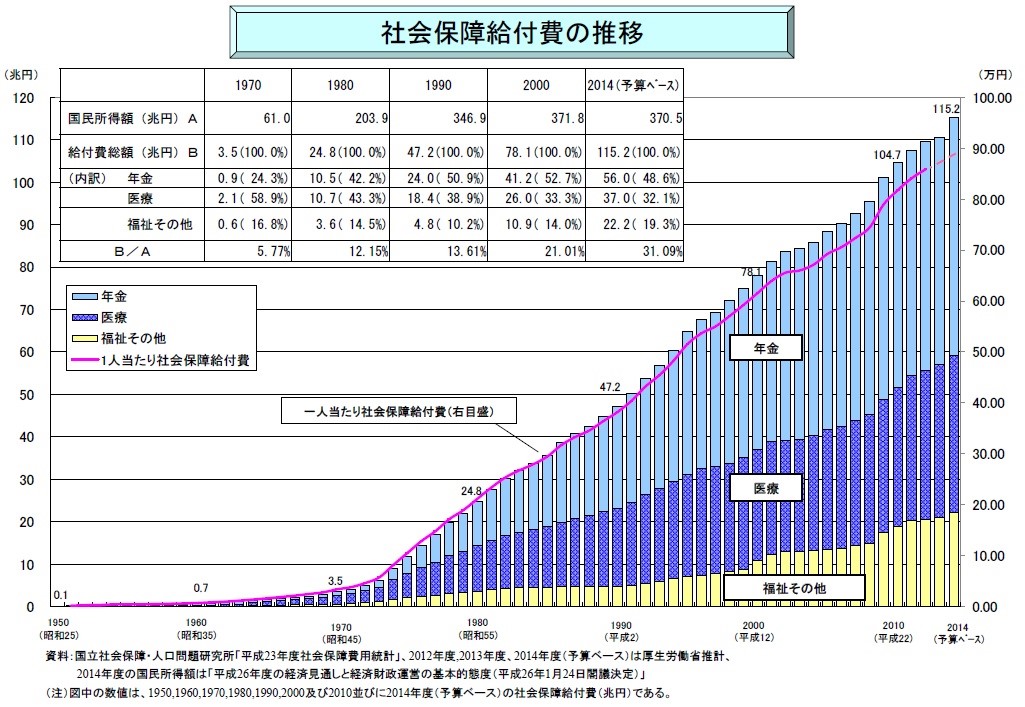

この制度改革を発端とし、下記グラフで示す通り、1970年にわずか3.5兆円だった社会保障給付費は2014年には115.2兆円規模にまで膨らんでいる。

こうして、大きな利権が絡む製薬事業を手中にした金貸したちは、豊かさを手にした大衆に「健康志向」を植え付け、医療福祉といった形で国家からの搾取を実行、更には高齢弱者保護の観点に立脚しながらも、その裏では「買いたい(消費したい)けれど金がない」層に対する年金ばらまきによって、ある種の強制的な市場拡大を図った。

しかし、奇しくもその福祉元年を宣言したその年の10月、第4次中東戦争に端を発した『オイルショック』による石油価格の高騰と、1971年ニクソン・ショックによる継続的な金融緩和が大インフレを招き、1974年、日本経済は戦後初めてマイナス成長を経験し、高度経済成長期の終わりを目の当たりにすることとなる。

■増え続ける赤字国債と金余りの発生

高度経済成長を終えた日本からも搾取を続ける金貸し。

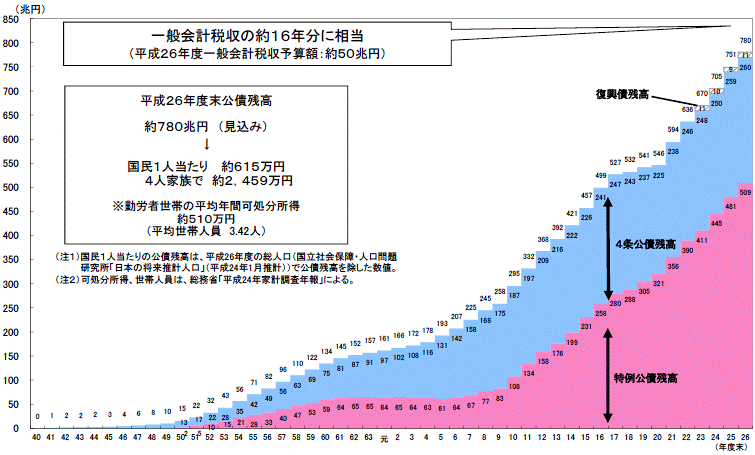

その日本で赤字国債が初めて発行されたのは1975年からである。1980年には7兆3,150億円の赤字国債が発行された。しかし、1980年をピークにその後、財政を圧迫する国営事業を民営化してくことで赤字国債発行額は減少し、1991~1993年まで赤字国債発行実績はゼロとなった。しかし、1994年から減税特別公債という名前で赤字国債の再発行が開始され1998年から無制限発行体制へ移行した。

つまり、実質的には国は増え続ける社会保障費の捻出を余儀なくされ、大量の赤字国債発行に至ったと考えられる。下記グラフを見ると、まさに社会保障費のグラフと酷似しているのが見てとれる。

国債を原資とし、金貸しには「医療」という形で、大衆には「年金」という形で国家の金はばら撒かれ、金余りから日本の株と土地は大量に買われていった。その当時は財テクという言葉が流行するなど、普段は株をやらない人間に対して、投資をしないのは愚かとする論調が形成されていた。

■プラザ合意によるバブル経済の形成

一方、1980年代アメリカの経済収支赤字幅は拡大の一途だった。特にアメリカが頭を抱えていたのは日本の輸出攻勢である。工業製品の生産力を高めた日本はドル高円安なこともあり、「安く」「高品質」な製品がアメリカ市場へと数多く流入した。

1981年は実にアメリカの輸入の70.8%に達し、アメリカ議会は強い危機感を持っていた。

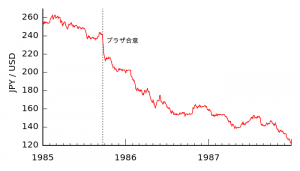

1985年9月21日、先進5カ国(アメリカ、日本、イギリス、フランス、西ドイツ)の蔵相・中央銀行総裁を秘密裏にニューヨークのプラザホテルに招集され、急遽ドル安政策を強いる政策の合意が図られた。これがプラザ合意である。

その日の早朝、当時の大蔵大臣である竹下登は報道陣から気付かれないために、ゴルフウェアで家を出て千葉県成田市のゴルフ場に向かい、少しゴルフをした後に成田空港からゴルフウェアのままニューヨークへ発ち、プラザホテルへ向かったという有名な逸話がある。日本経済のその後を占う重要な会議は僅か1日の短時間での合意に至った。

こうして政府の為替市場への協調介入により大幅な円高ドル安は進行し、この円高基調に乗じて大量の海外投機マネーが日本の株式市場、不動産市場に流入した。これにより日本は本格的なバブル経済を迎えることとなる。

上昇を続ける日本の株と土地。個人も企業も銀行も、さらには政府や自治体も、借金をして消費や投資を続け、債務によって市場や経済が膨張するレバレッジによる市場拡大の時代に突入した。

■バブル崩壊までを操る金貸しの策略

この株価の無限とも思える上昇基調は、実はロスチャイルドにより意図的に仕組まれたことであった。「最後の買い手」が現れるまで買い続けたのである。

この事について、1989年8月当時ロスチャイルドの対日投資アドバイザーであった草野豊己氏は、バブル絶頂期にこのようないきさつがあったと述べている。

ストリートスマートのための金融世界学入門 著:草野豊己より(※一部要約)

-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-

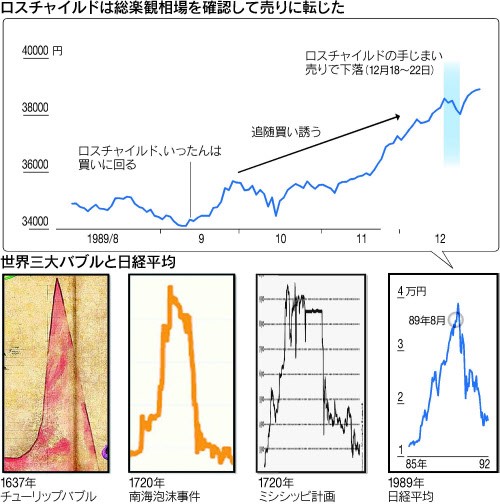

私はロスチャイルドの運用責任者ニコラス・ロディディに呼び出され、4つのチャートを目の前に並べられた。

1枚目は17世紀オランダでオスマン帝国から輸入したチューリップの球根の価格が急騰したチューリップ・バブルのチャート。

2枚目は18世紀イギリスで政府設立の南海会社がスペイン領アメリカとの独占貿易圏を付与され株価が急騰した南海泡沫事件のチャート。

3枚目は18世紀フランスで政府が北アメリカと西インド諸島との独占貿易権を保証したインド会社の株価が急騰したミシシッピ計画のチャート。

そして4枚目は1980年代後半の日経平均のチャートであった。

3枚の歴史的三大バブル崩壊の事例と当時の日経平均のチャートを見比べると、日経平均は順調に上昇を続けていたが、それは三大バブルのピーク前、暴騰期とぴたりと一致していた。ニコラスは現在の日本市場はバブルではないのか、と話し既に日本のバブル崩壊は近いと考えていた。

崩壊するなら売り抜ければいいかといえばそんな簡単な話しではなく、ロスチャイルドが大量に保有している日本株を売り始めたら「イギリスの大手投資家が大量に売っている」との情報が瞬時に市場に広がり、たちまち株価は暴落する。そうなると残りの株式は売れても二束三文。大きな損害を被る。

ロスチャイルドが取った手法は上昇局面を続ける日本株をさらに買い続け、更なる上昇を演出する。いずれ下がるだろうと買い控えていた投資家が、「ひょっとしたらまだ上がるかもしれない」と最後の最後まで弱気だった投資家もとうとう強気になって買う。この「最後の買い手」が登場したところで一気に売りに転じる。

実際当時のグラフを見ると1989年のクリスマス休暇前の1週間だけ上昇が止まった。ロスチャイルドが大量の株式を高値で売り抜けた時期だ。そしてその直後、1990年の大発会から株価は暴落を始めた。

暴落を始めた年の1月後半、さっそくロスチャイルドは次の戦略に移る。「空売り」である。下降局面ではひたすらに借りた株を売り、下がりきったところで株を買い戻す。

-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-*-

こうしてロスチャイルドは日本のバブル経済の波を操作し、更なる莫大な富を得た。

この空売り手法は1992年頃から日本市場に強い関心を示したソロス・ファンド・マネージメントの主宰、ジョージ・ソロスがこの投資戦略を引き継いで空売りを続けた。この投資により日本は失われた20年を経験することとなった。

■まとめ

高度経済成長期からの金貸しがとった流れは以下のようなものであった。

- 高度経済成長期を経た日本から貧困は消滅

- 金貸しは「医療」と「年金」で国家の金を収奪

- 国家は膨れ上がる社会保障費を赤字国債で捻出

- 市場に溢れた余剰金が投機マネーへと転換

- プラザ合意の円高基調による海外投機マネーの大量流入

- 上がり続ける株と土地、その裏で上昇演出をする金貸し

- バブル形成~崩壊で莫大な富を得る金貸し

株価は経済の指標として利用されているが、大きくは金貸しが画策している動向とも取れる。デフォルトが近いとされ、ドル不安視の動きがある中でアメリカ株式市場ではここ最近、連日最高値を更新とのニュースが多く報道され、それに連動して日経平均株価も上昇してきている。

日本株式市場においても、ここ最近だけでも以下のような動きがある。

- NISAの開始と取扱枠の拡大検討…初心者投資家向けの少額投資非課税制度100万円の枠を300万円に。

- 東証「10銭単位」取引開始…「1円単位」から「10銭単位」にすることで値動きを小幅にして取引活発化を促進。

- 東証「夜間取引」検討…夜間取引(午後9~11時)や夕方取引などを導入し、海外投資家や仕事帰りのサラリーマンでも投資できる体制に。

矢継ぎ早に、素人投資家を取り込もうと画策する投機市場。金貸しは日本をどうする?~日本の状況(1)金融政策は完全に景気演出モードに入ったでも取り上げているように2020年の東京オリンピックまでは日銀が投機市場を担保するようなアナウンスをしている。いずれ登場する「最後の買い手」を生み出す手法とも取れるこの動き。

果たしてこれからの株価は本当に経済を反映したものだと言えるのでしょうか?

さて次回は、80年代アメリカが日本に対しておこなってきた策略を見ていきたいと思います。

トラックバック

このエントリーのトラックバックURL:

http://www.kanekashi.com/blog/2014/08/2914.html/trackback